こんにちは、ファイナンシャルプランナーのまりです。

まり

まり今回のテーマは「50代60代の方向け FANG+へのおすすめ投資法」です

- FANG+の概要

- FANG+の過去10年の驚異的なパフォーマンス

- FANG+のメリットとデメリット

- 50代60代の方向け FANG+のおすすめ投資法

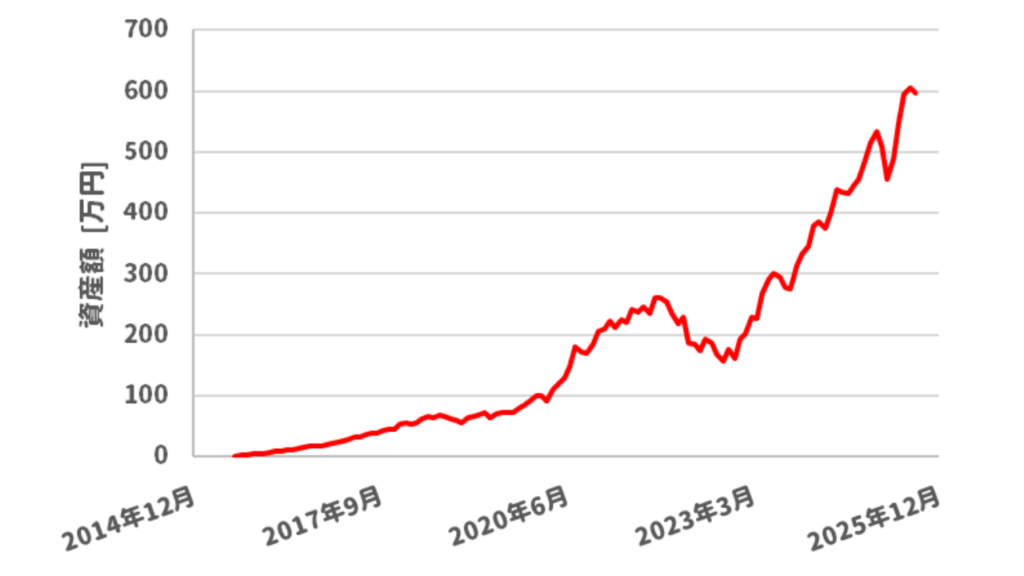

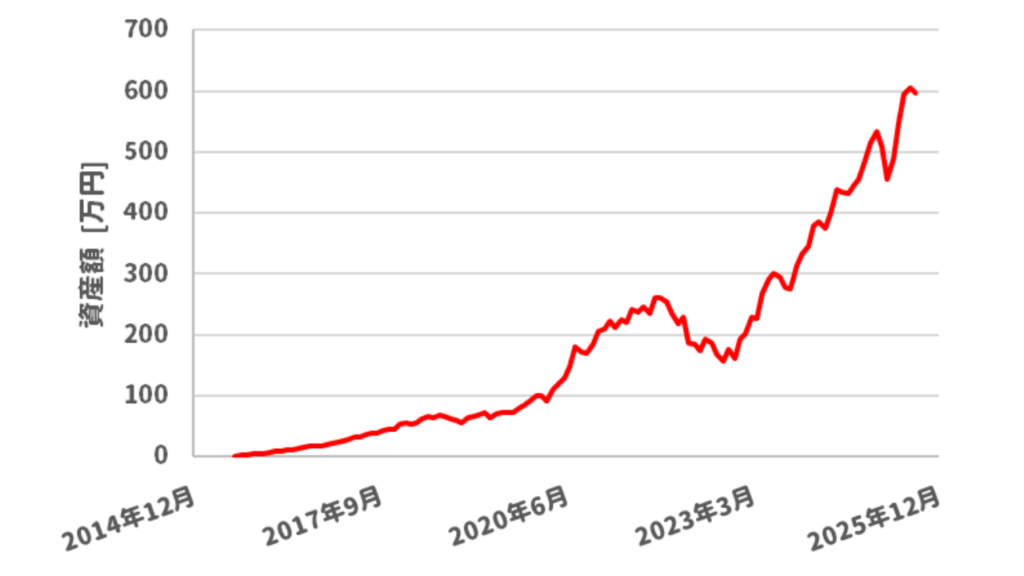

みなさん、月1万円の積立が10年で600万円になったFANG+って知ってますか?

これは、FacebookやAmazonなど、今をときめくイケイケな巨大企業10社を集めた投資信託のことです。

最近はFANG+についてちょいちょい質問されるので、結構気になっている人も多いと思います。

FANG+の過去10年の成績はオルカンやS&P500よりも遥かにリターンが高く、50代60代の方でも月1万円の積立で十分な老後資金を作れる可能性があると言えるんですよ。

ただし、その分リスクも高く、注意すべきポイントもたくさんあります。

なので今回は、FANG+を使った老後の資産運用シミュレーションや、その将来性、そして50代60代の方がどのように投資すべきかについて詳しく解説していきます。

実際に私もこの動画をきっかけにFANG+に投資することにしました!

具体的な投資方法についても後半でお話しするので、ぜひ最後までご覧くださいね。

投資を始めるなら業界No.1のネット証券であるSBI証券がおすすめです。実際に私も使っている一押しの証券口座です♪

そもそもFANG+って何?

FANG+の「FANG」は、Facebook、Amazon、Netflix、Googleの4社の頭文字で、これにAppleやMicrosoftなどの超有名企業6社を加えた、合計10社をFANG+といいます。

- Meta(旧Facebook)

- Amazon

- Netflix

- Google(親会社Alphabet)

- Apple

- Microsoft

- Nvidia

- CloudStrike

- ServiceNow

- Broadcom

言っちゃえば、世界の名だたる企業の中から陽キャを厳選した、花より男子のF4みたいなものです。

S&P500がアメリカ企業の上位500社、NASDAQ100が上位100社とするなら、FANG+は上位10社を集めたエリート中のエリートということになります。

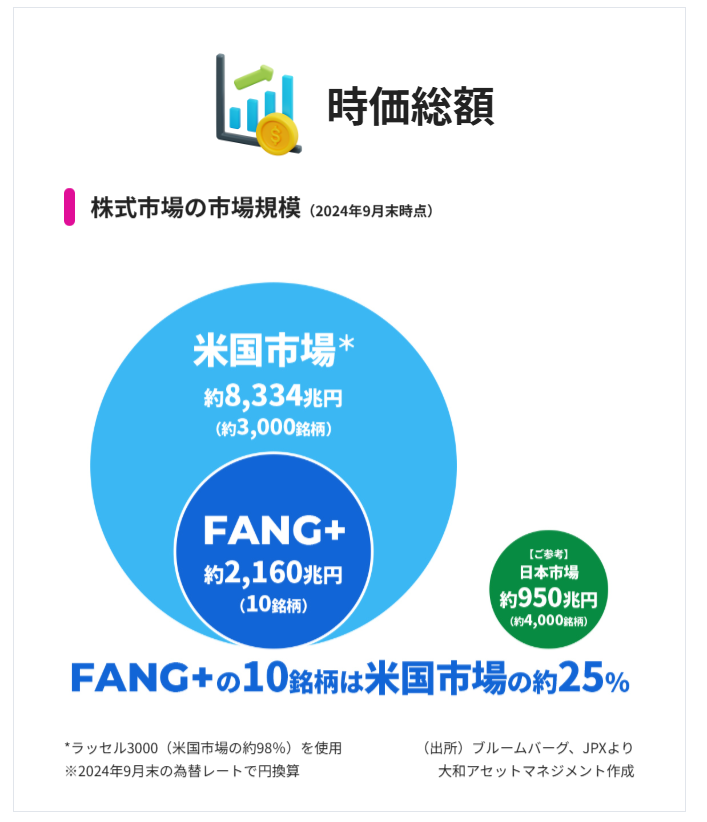

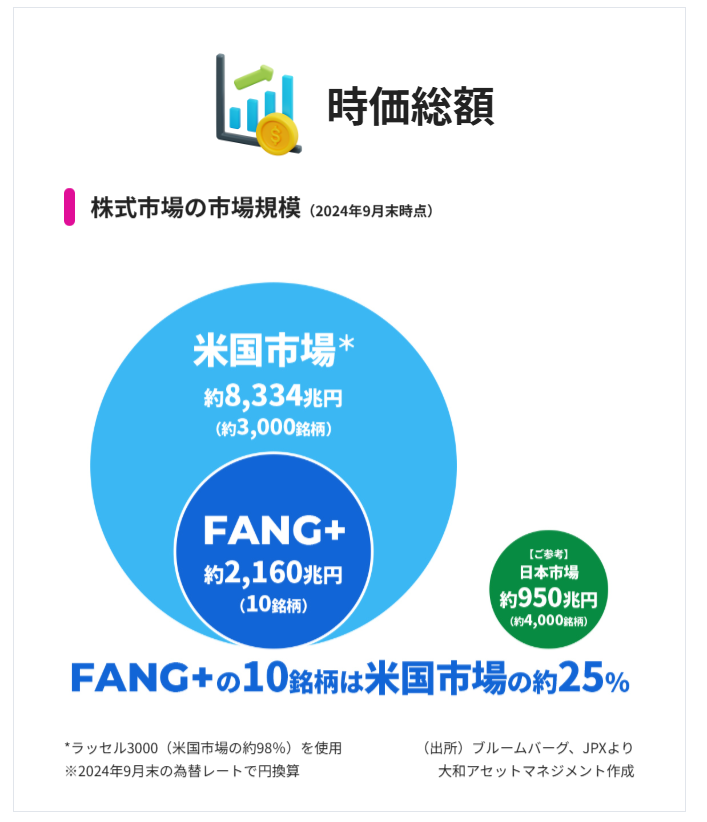

実はこのFANG+だけで、なんと時価総額が2200兆円(2024年9月末時点)もあるんです。約4000銘柄ある日本の株式市場は約950兆円なので、たった10社で日本の市場の倍あるんですよ。冷静に考えてやばいですよね。

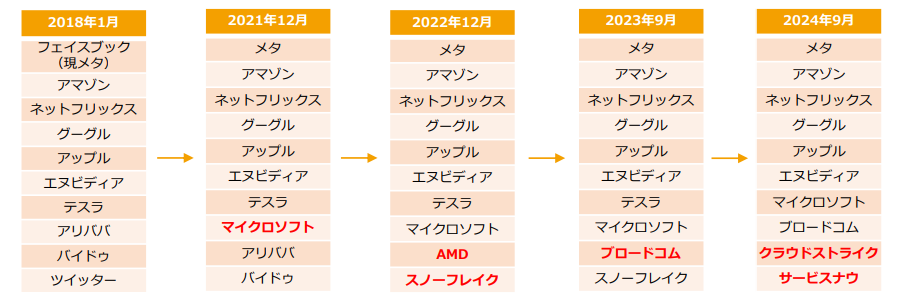

そして、FANG+のもう一つの特徴は、組み換えが積極的に行われることです。

元々はアリババやバイドゥなどの中国企業も含まれていたんですが、2022年に外されてアメリカ企業だけの構成になりました。

あと最近だと、イーロンマスクの会社で有名なテスラが外されたんです。

テスラって時価総額は今だと世界10位くらいでものすごく大きいんですけど、FANG+は成長性なども評価のポイントになっていて、それが少し難ありということで外されてしまいました。

ただ単に企業規模だけで選んでいるわけじゃなくて、将来性や成長性も重視しているという点は、好感が持てますね

FANG+の投資商品

このFANG+は「投資信託」か「ETF」の2つの投資商品があります。

投資信託とETFの違いは上場しているかどうかです。

簡単に言うと市場から直接買えるかどうか?という違いですね。

投資信託の場合は、運用する会社が私たちの代わりに、市場でFANG+の銘柄を買ってくれますが、ETFはFANG+の詰め合わせがそのまま市場に売られていて、それを直接私たちが買うイメージです。

ETFはリアルタイムでの取引が可能でいつでも売買できますが、投資信託の場合はその値付けは1日1回で、買付をして実際に手元にくるまでに少し時間がかかるという特徴があります。

あと、投資信託の方が間に運用会社が入っている分コストが高くなりやすいです。

投資信託の方の具体的な商品名は「iFree NEXT FANG+インデックス」といって、これの信託報酬は年率0.7755%です

一方ETFは「iFree ETF FANG+」といって、信託報酬は年率0.605%と投資信託よりは安くなっています。

オルカンやS&P500は0.1%以下のものもあるので、結構高めになっています。

個人的には10銘柄しかないのに、なんでこんな高いの?って気もするんですが、多分競合が少ないからかなと思いますね。

今は大和アセットからしか出ていないですが、他の会社からもFANG+の投資信託が出てくれば、もっと手数料が安くなる可能性もあるかなと思います。

せめて0.5%以下になってほしい…!

新NISAでの取り扱いについては、投資信託の場合はつみたて投資枠と成長投資枠のどちらでも投資可能ですが、ETFは成長投資枠のみとなります。

FANG+の驚異のパフォーマンス

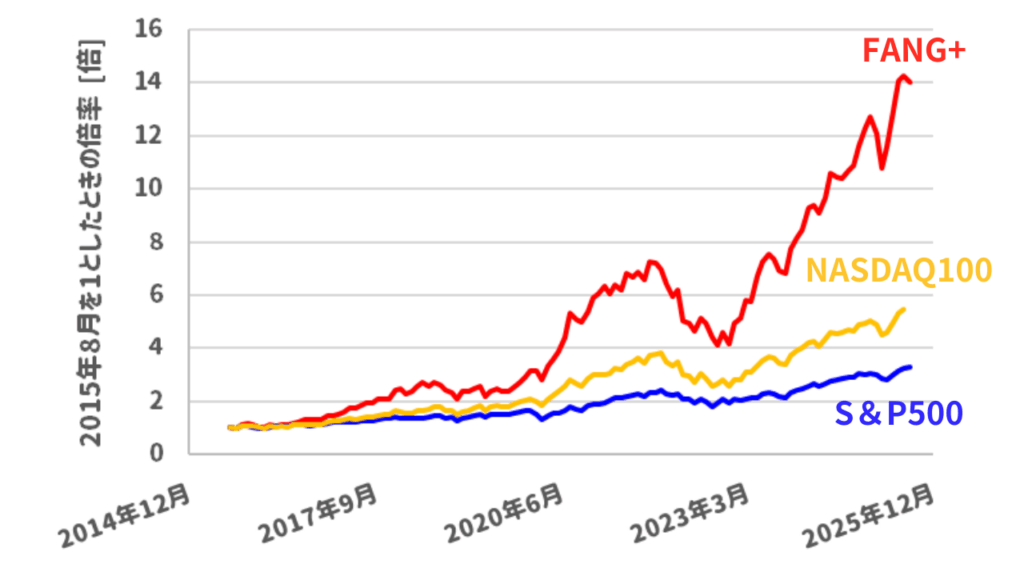

過去10年間でFANG+がどのくらい成長したか知ってますか?

なんと約14倍になっているんです。

同じ期間でS&P500は約3倍、NASDAQ100でも約5倍なので、圧倒的ですよね。

もちろんFANG+の銘柄はS&P500やNASDAQ100にも含まれているので、FANG+の企業がアメリカの経済を押し上げた主な要因だと言えます。

もし10年前にFANG+に100万円投資していたら、今頃1400万円になっているって考えたら夢がありますよね。

もし50代60代で月1万円投資をしたら…

月1万円ずつ10年間積立していた場合、元本は120万円に対して、その資産額は約600万円と5倍になる計算です。

例えば55歳から毎月1万円を積み立てていたら、65歳時点で600万円になっているということですね。

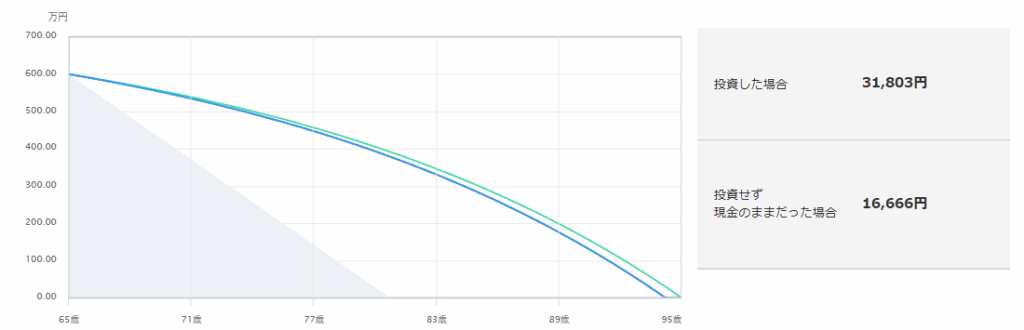

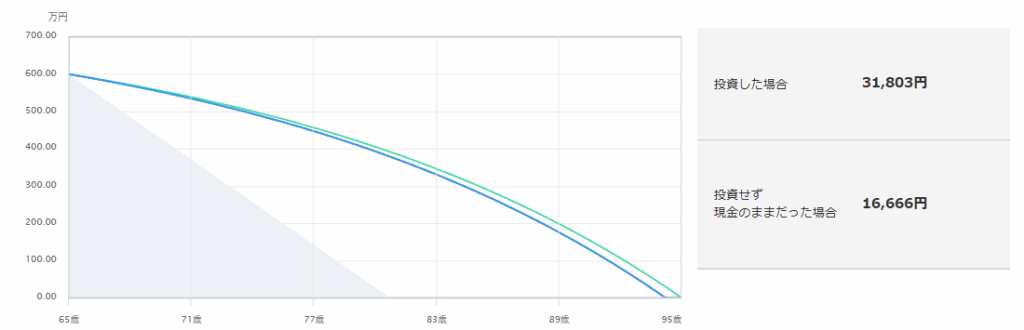

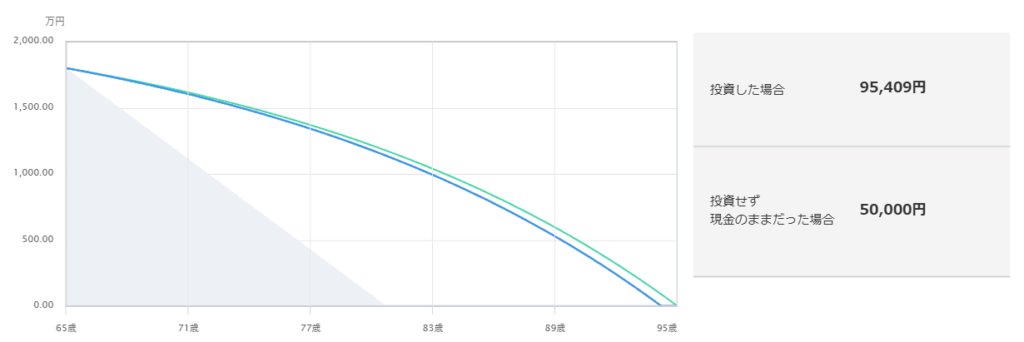

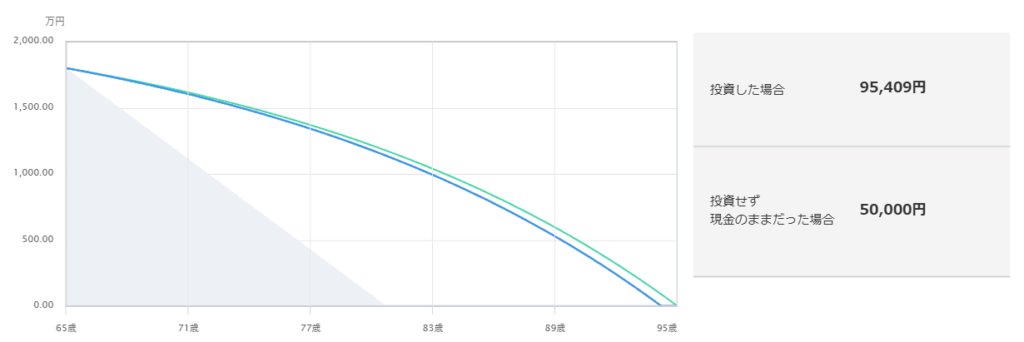

それをより低リスクな商品に切り替えて、利回り5%で運用したとすると、月3万円以上の取り崩しが30年継続できることになります。

つまり、65歳から95歳まで毎月3万円を年金に上乗せできるということなんです。

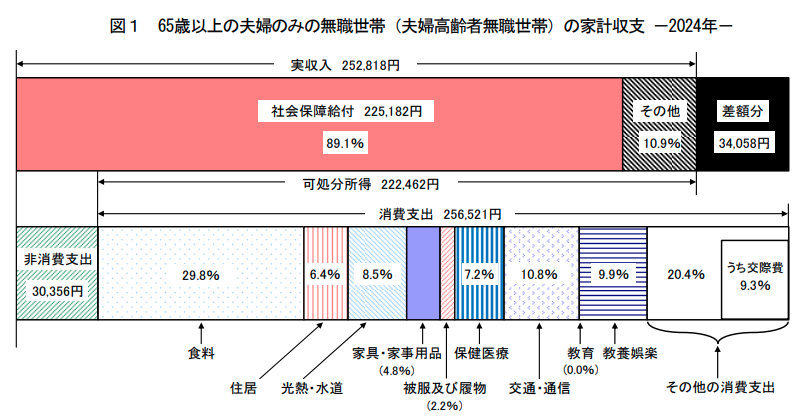

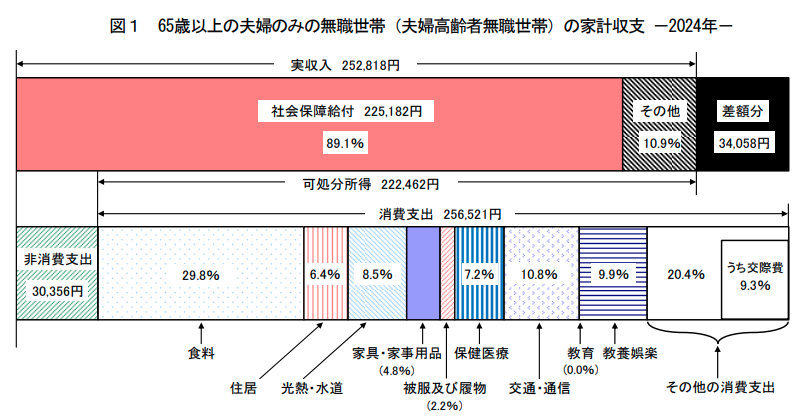

2024年の老後の家計調査によると、年金収入に対して、毎月の支出の赤字分は平均約3万円というデータもあるので、それを穴埋めしてくれる威力があります。

さらにもし月3万円を10年積み立てていたら、資産額は1800万円になっていた計算になり、5%の運用で毎月約10万円の取り崩しが可能になります。

ここまであれば相当豊かな老後生活が送れそうですよね。

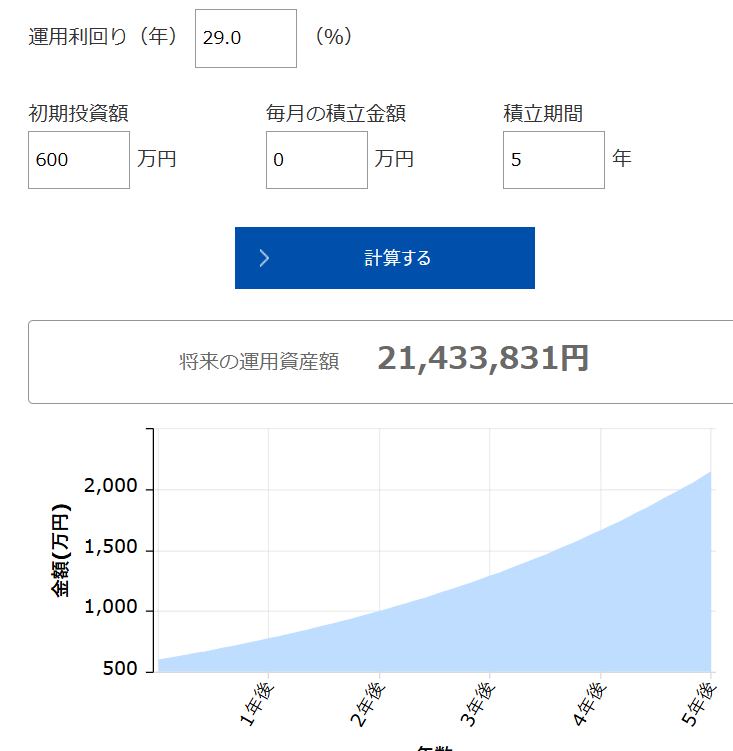

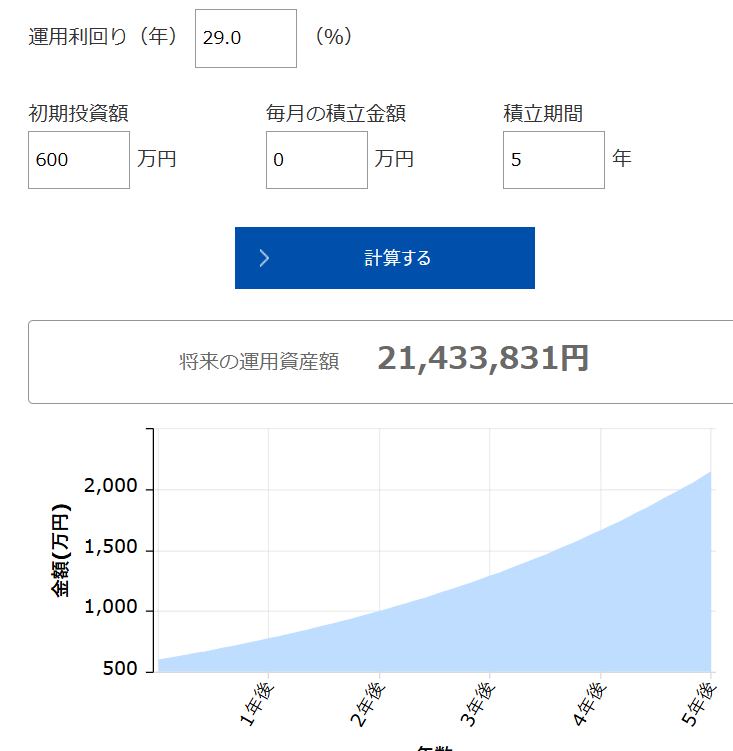

また過去10年間のFANG+の平均リターンは約29%になるんですが、もしこれが今後も続くと仮定して、600万円から追加投資なしで5年間運用すると、なんと約2100万円になる計算になります。

これだけで老後2000万円問題が解決しちゃいますね。

もちろん、29%という高いリターンが今後も続くと考えるのはかなり楽観的なので、これを投資のメインにするのはリスクが高いですが、それでも夢のある数値ですよね。

今後もFANG+は続くのか?

未来は誰にも分からないので、明言はできませんが、個人的にはFANG+に一定の将来性はあると考えています。

FANG+の将来性

その要因はやっぱりFANG+の企業の安定感ですね。

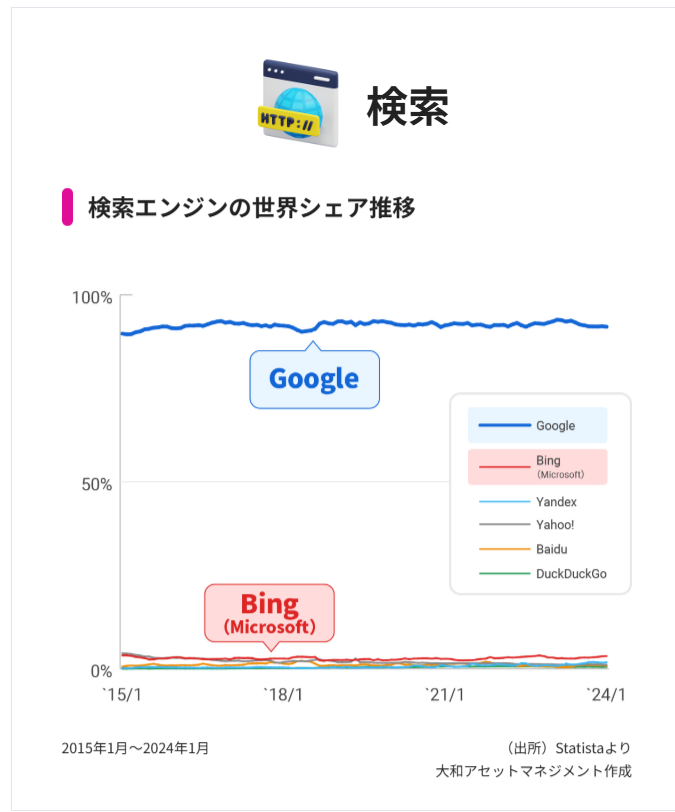

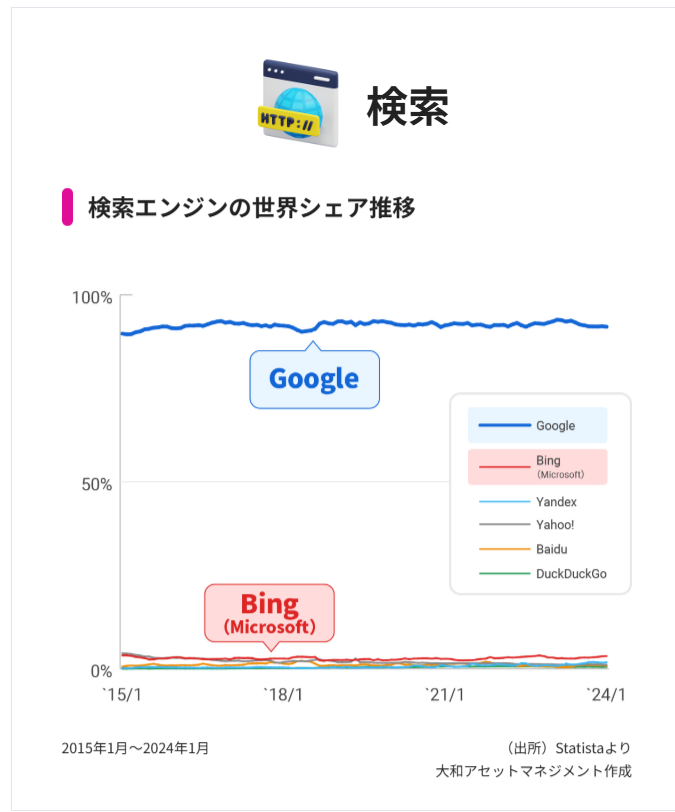

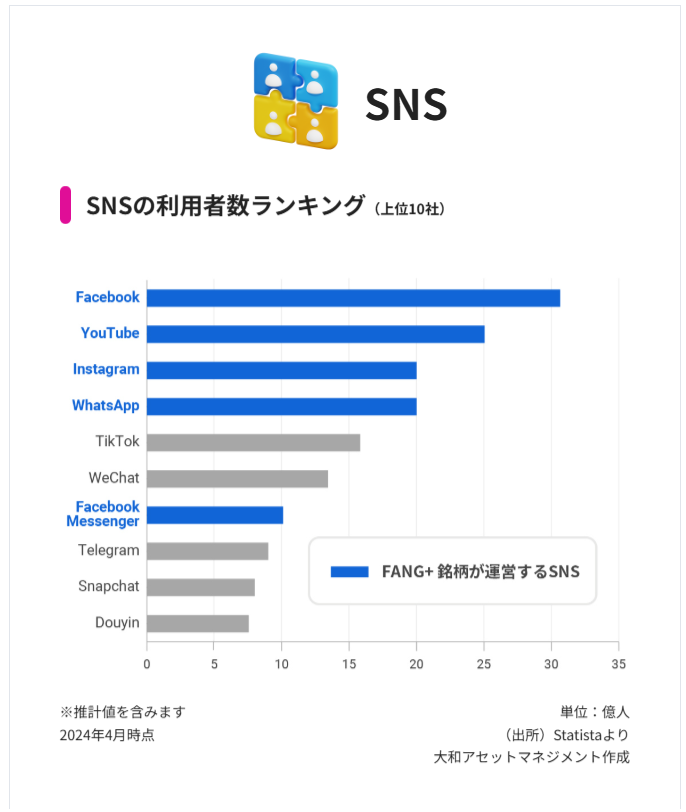

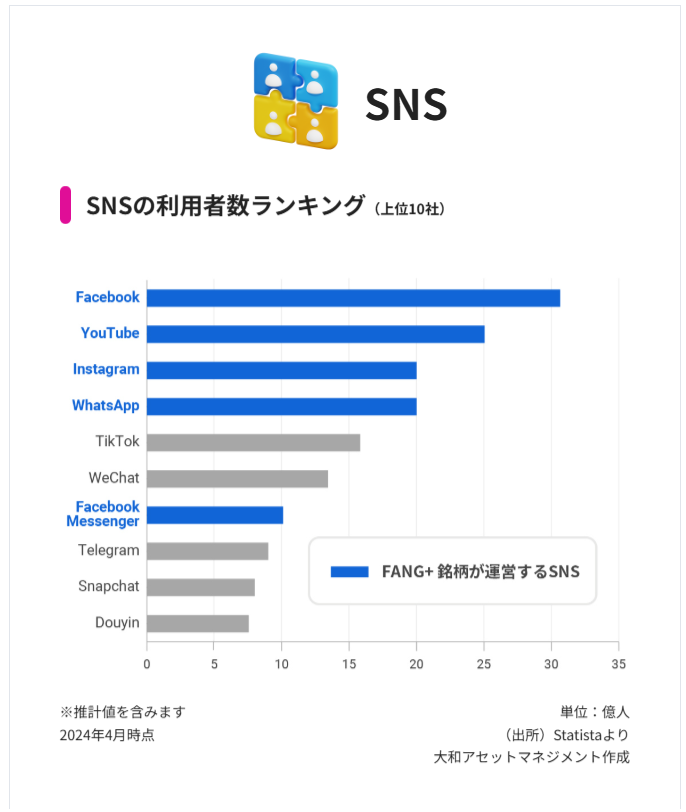

何か調べものするときは必ずといっていいほどGoogle検索は使いますし、YouTubeとかインスタとかSNSを1日以上見ない日の方が珍しいくらい、私たちの生活に浸透しています。

私たちはFANG+の企業のサービスが無いと生きていけないので、ほぼ生活インフラと言っていいと思います。

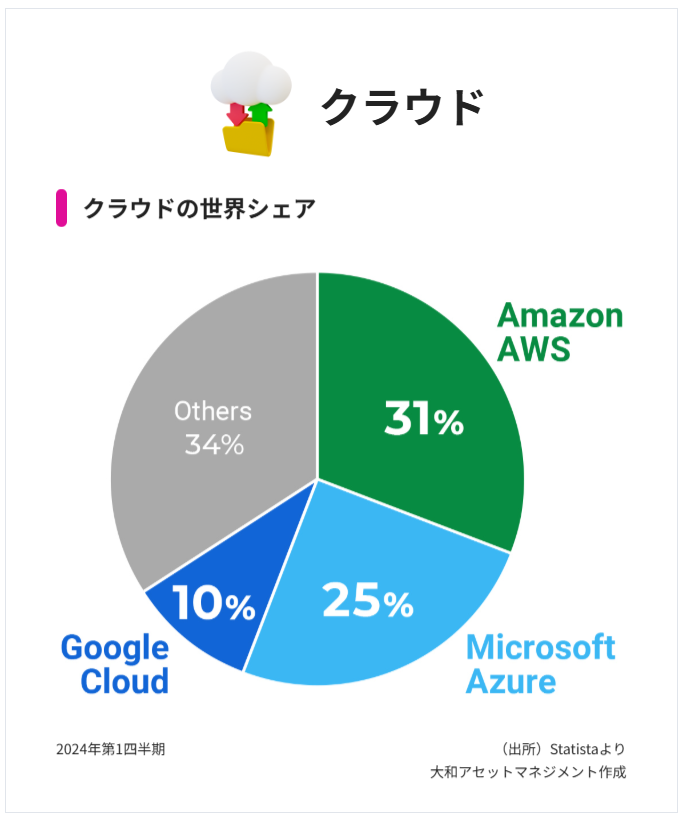

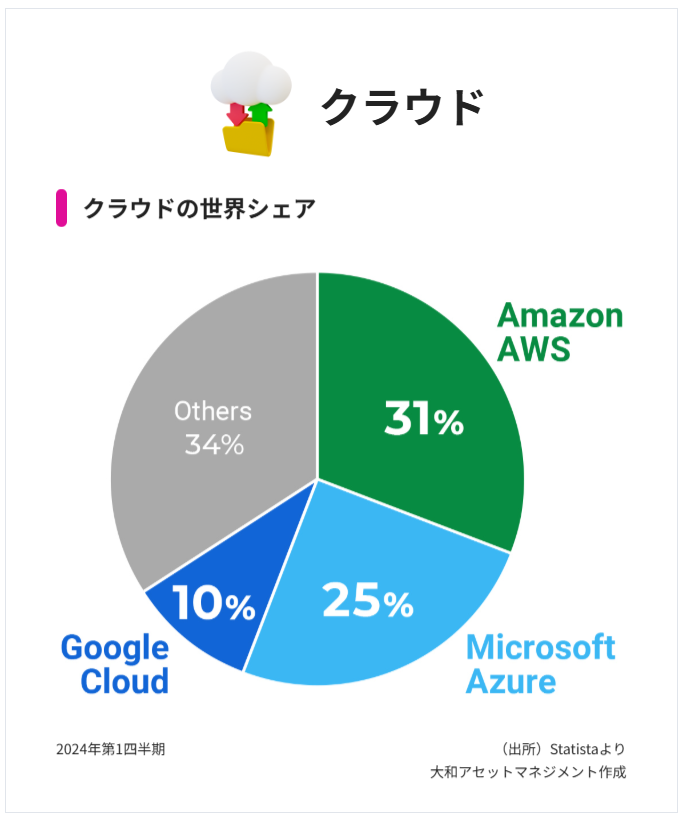

またクラウドサービスで大きなシェアを取っているのも強いですね。

クラウドサービスというのは、アプリとかWeb上のサービスを作ろうとしたときに、インターネット上でその環境を貸し出してくれるサービスのことです。

自社だけでやろうとすると、大きなサーバーを用意したり、システムの構築をしたりなど、色々面倒なんですが、それらをまとめて必要な分だけ貸してくれるよ、というものです。

実はそのクラウドサービスで一番大きなシェアを持っているのがAmazonなんです。

ネットショップのイメージしかない人も多いと思いますが、実はAmazonのメインの収益源はこのクラウドサービスなんですよ。

今やどんな企業でも、アプリやWebサービスを使いますよね。

なので、この分野で大きなシェアを持っていることはかなりの強みだと言えます。

さらにこれらの企業は安定感だけじゃなくて、新規事業の開発も積極的に行っているんです。

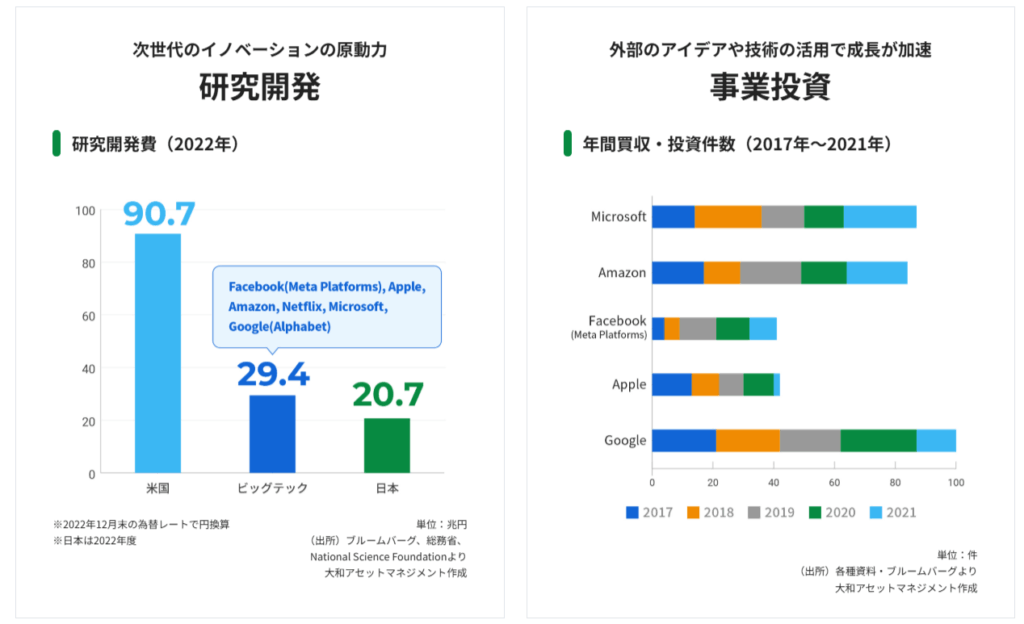

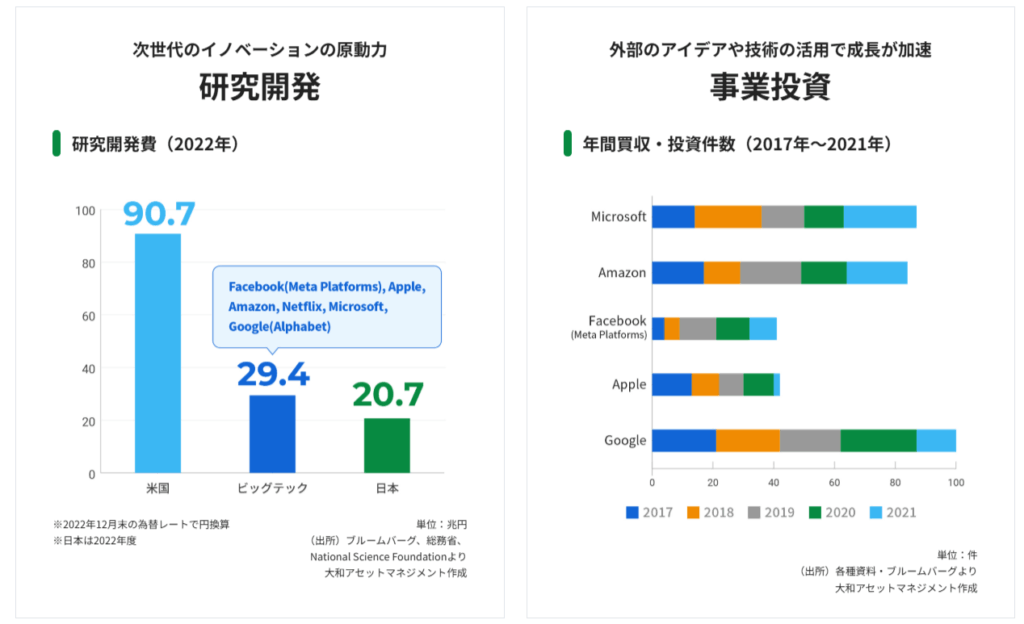

研究開発費を見ると、AppleやAmazonなどビッグテック6社だけで日本の研究開発費を上回っているんですよ。

また、企業買収も積極的で、多くの新規事業も手がけていて、最近話題のAI開発についても、ビッグテックに強みがあります。

例えば、ChatGPTで有名なOpenAIのサービスを組み込むには、マイクロソフトのクラウドサービスであるAzureがほぼ必須の状態になっています。

このように現状の安定感や新規事業への積極的な投資を考慮すると、一定の将来性は期待していいんじゃないかな、というのが個人的な見解です。

FANG+の懸念点

もちろん心配な点もいくつかあります。それが以下の3つです。

- 中国の台頭

- 数十年で世界は大きく変わる

- 値動きが激しい

1つ目は中国企業がめちゃくちゃ強くなってきていることです。

例えば、2025年1月に起きた「ディープシークショック」って知ってますか?

中国のスタートアップ企業のディープシークが作ったR1というAIが、ChatGPTと同じくらい賢いのに、開発費用はChatGPTの100分の1という衝撃の発表をしました。

これを受けてアメリカのAI関連の株価が暴落したのがディープシークショックです。

他にも電気自動車のBYDなど中国企業の勢いはすごくて、アメリカ1強の時代が続くとは限らないと言えそうです。

2つ目は数十年で世界が変わることです。

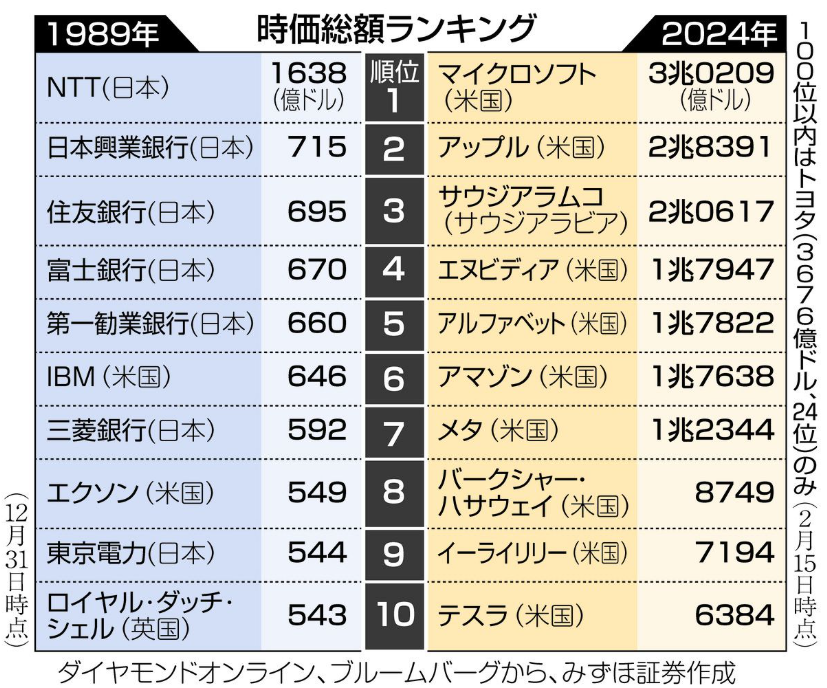

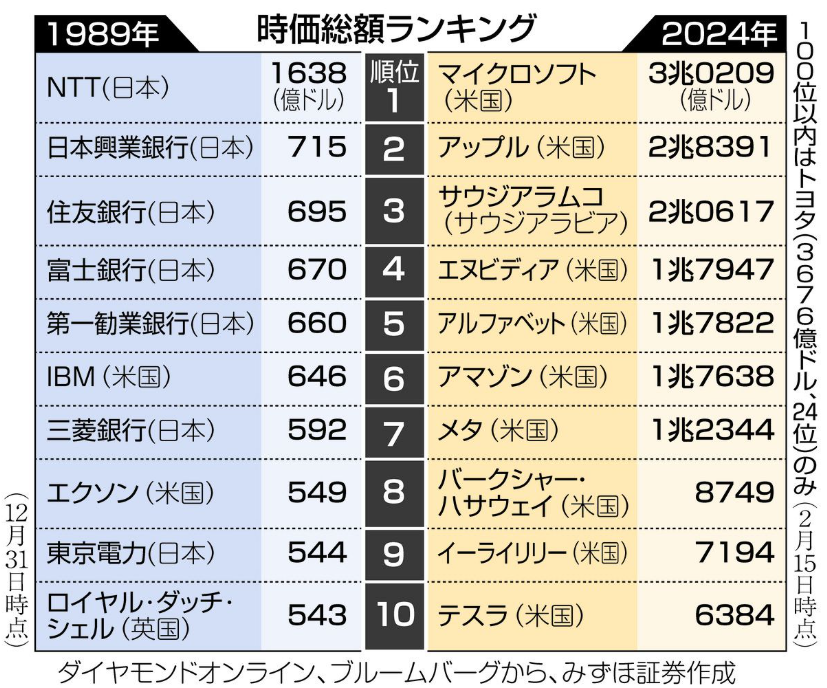

これは1989年と2024年の世界の時価総額ランキングを比較したものです。

30年前の1989年、時価総額トップ10のうち、なんと7社が日本企業だったんです。

当時は「ジャパン・アズ・ナンバーワン」なんて言われて、日本が世界経済を支配していました。

でも今はFANG+をはじめとする、アメリカのIT企業ばかりです。

日本企業はTOP20ですら1社も入っていなくて、100位以内に入っているのはトヨタ1社のみとなっています。

これって、たった30年で世界がガラッと変わったということなんです。

なので30年後にはまた全く違う顔ぶれになっている可能性も十分あるわけなんですね。

もしかしたら中国企業やインド企業、あるいはまだ生まれていない国の企業が上位を占めているかもしれません。

3つ目はFANG+は値動きがジェットコースター並みに激しいことです。

これはFANG+とS&P500の2021年からの年別のリターンを比較した表です。

| 2021年 | 2022年 | 2023年 | 2024年 | |

| FANG+ | +31% | -31% | +110% | +71% |

| S&P500 | +45% | -6% | +35% | +41% |

2023年には+110%、2024年には+71%と凄まじいリターンとなっていますが、逆に2022年は30%以上の下落となっています。

同じ米国株のS&P500と比較しても、その値動きの激しさが段違いなのが分かると思います。

なのでFANG+をメインの投資先にしてしまうとリスク許容度を大きく超えてしまう可能性があるんです。

リスク許容度というのは、どのくらいの損失まで耐えられるかということですね。

例えば、100万円投資して30万円の損失が出たとき、気になって夜も眠れなくなってしまう場合、それはリスク許容度を超えた投資をしていることになります。

このリスクをしっかりと理解した上で投資することが大切なんです。

FANG+のおすすめ投資戦略

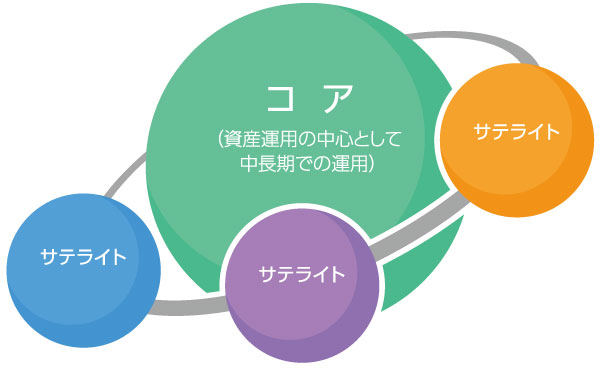

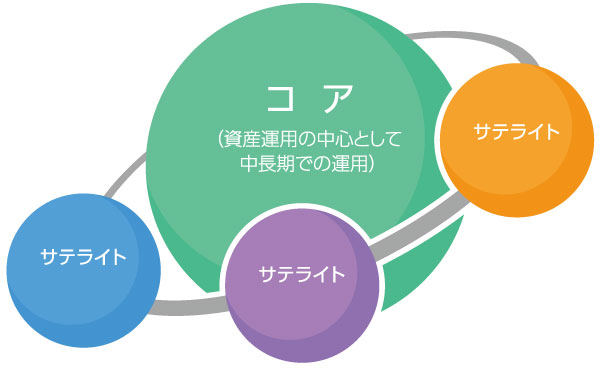

50代60代の方がFANG+でおすすめする投資法は、コアサテライト戦略です。

コアというのは中心とか核という意味で、サテライトはその周りを回る衛星という意味ですね。

資産の大部分をコアとなる安定した投資商品で運用し、一部をサテライトとして、よりリスクの高い商品で運用する方法のことです。

つまり土台はしっかりした上で、一部は少し遊び心を持って夢を負うような投資スタイルです!

例えば、月5万円の積立投資をする場合、月4万円をオルカンなどの全世界株式に投資し、残りの月1万円をFANG+に投資するといった感じですね。

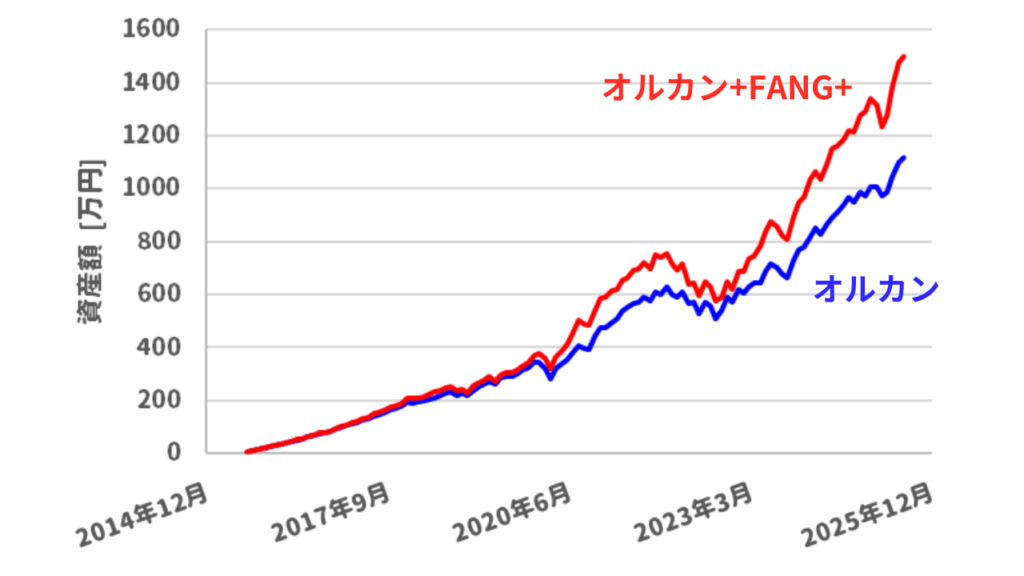

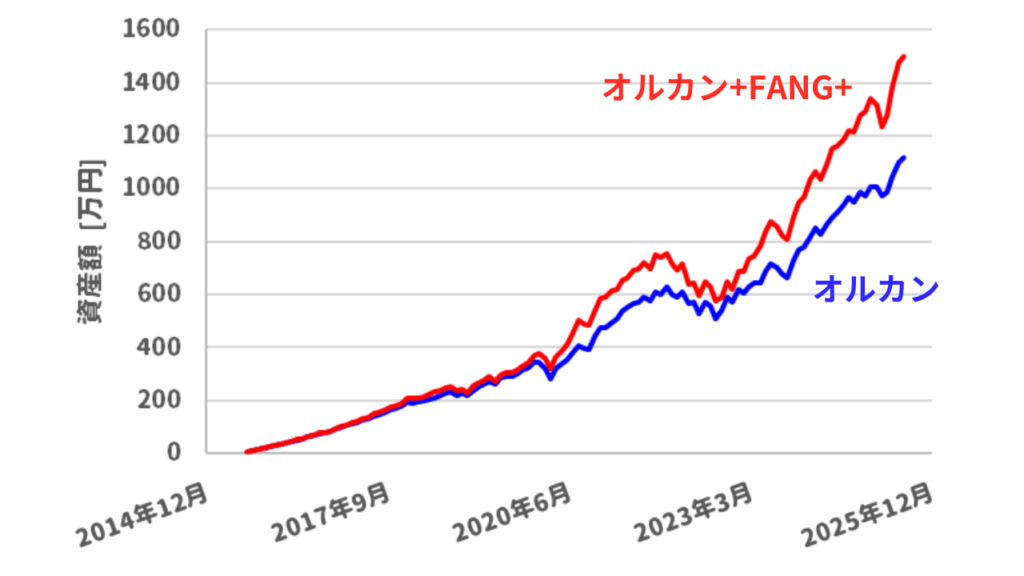

これを過去10年の実際のデータを用いてシミュレーションした結果がこちらのグラフになります。

青線がオルカンのみに月5万円の積立を10年間行なった場合を示しており、赤線がオルカン月4万円、FANG+に月1万円を投資した場合の結果です。

月5万円を全てオルカンに投資した場合は約1100万円なのに対して、月4万円オルカン+月1万円FANG+の組み合わせでは、約1500万円と400万円ほど高いリターンを得られる結果となりました。

また、2022年の暴落時にオルカンのみの場合は15%ほど下落したのに対し、FANG+を組み合わせた場合は22%の下落と、意外にその下落幅の違いは小さくなっていました。

このようにコアとサテライトの比率をご自身のリスク許容度に合わせて最適化することで、より自分にあった投資スタイルを確立することができます。

私も今はオルカンをコアにして、サテライト枠でNASDAQ100を買うというような投資スタイルで行っています。

オルカンやS&P500などと組み合わせる際の注意点

ただし、ここで忘れてはいけないのはオルカンやS&P500の中にもFANG+の企業は含まれているということです。

つまり、投資商品としては分散されていても、全体の中身としては分散されているわけではないんです。

むしろ特定の企業の比率が上がっていて、リスクは上がっているということを認識したうえで最終的には自己判断での投資をお願いします。

投資信託とETFどっちで投資すべき?

投資信託かETFどっちがいいの?と悩む方もいると思います。

信託報酬で比較すると、約0.17%も安いETFの方が有利ですね。

月1万円で10年間という短期であれば、数万円程度の差で済む場合がほとんどですが、30年などの超長期で積み立てると、数百万円単位で差が出る可能性があります。

一方で、積立投資のしやすさを考えると、投資信託の方が有利です。

ETFでも積立設定はできるんですが、株数指定にしないといけないので、定額で買うことができません。

投資信託なら100円から好きな金額で積立設定ができます。

新NISAの枠の関係で、定額で積立したいというような場合は投資信託にするのが良いと思います。

そして私もこの動画をきっかけに月1万円FANG+に投資信託で投資することにしました。

すでにサテライト枠でNASDAQ100を買ってしまっていて、そこにさらにFANG+を買うというちょっとおかしな感じになっているんですが、ネタにもなるかなとも思い、始めてみました(笑)

ある程度運用したらその結果についても記事にしようと思います。

SBI証券でのFANG+の積立設定方法

今回はSBI証券で積立設定したので、その方法について解説します。

まずSBI証券のトップページから、「投資信託」を選んで、クリックします。

するとこの画面にいくので「ファンドを探す」のところに「FANG」と入れて検索します。

すると「大和-iFreeNEXT FANG+インデックス」と出てくるので、これの「積立」をクリックします。

この画面になるので、決済方法や積立時期、積立金額などを入れて、取引パスワードを入れれば設定完了です。

FANG+での投資を始めるなら業界No.1のネット証券であるSBI証券がおすすめです。私も使っている一押しの証券口座です♪

FANG+はとても魅力的な投資先で、適切に運用すれば月1万円からでも、老後資金の大きな助けになる可能性がありますが、同時にリスクも高い商品です。

50代60代の方は、コアサテライト戦略で少額から始めて、リスクをコントロールしながら投資することが大切です。

最後までごいただき、ありがとうございました!

コメント