こんにちは、ファイナンシャルプランナーのまりです。

まり

まり今回のテーマは「50代60代の方が老後資金を作るために新NISAよりiDeCoを選ぶべき理由」です

老後の資産形成を始めようと思っているけど、「NISA」と「iDeCo」どっちがいいの?って思ったことないですか?

なんかiDeCoって難しそう・・・と思って、とりあえずNISAだけしている人も多いと思います。

また最近はiDeCoの改悪も話題になったので、いいイメージを持っている人は少ないかもしれません。

でも実はiDeCoは最近の改悪を考慮しても、特に50代60代の方にとってはNISA以上に節税ができる超お得な制度で、それを知らずにNISAだけで投資している人はかなり損している可能性が高いです!

- iDeCoの概要

- iDeCoの改悪について

- iDeCoとNISAの違い

- なぜNISAよりもiDeCoを優先すべきなのか?

- iDeCoよりNISAを優先した方が良い人の特徴

具体的なシミュレーションを交えて丁寧に解説してきます。

iDeCoの概要

まずはそもそもiDeCoの正式名称は「個人型確定拠出年金」と言って、超簡単に言うと、「じぶん年金」を作るための制度です。

日本の年金制度はよく「3階建て」と言われています。

1階部分:国民年金・・・20歳以上の全ての人が加入する年金

2階部分:厚生年金・・・会社員や公務員の方が国民年金にプラスして加入する年金

3階部分:個人年金・・・特定の企業や個人が任意で入る年金

iDeCoはこの3階部分の「個人年金」の1種です。

要するに、国民年金と厚生年金だけだと老後の生活が不安な方は、さらに上乗せしましょうっていう制度なんです

iDeCoは国民年金や厚生年金と違って、自分で運用する商品を選べます。

そのラインナップにはオルカンやS&P500、債券や金などの投資信託から、元本保証型の定期預金まで幅広くあり、その中から運用商品を選ぶことができます。

そしてNISAと同じように、iDeCoで運用して得られた利益には税金がかかりません。

ただし、あくまでこれは「年金」なので、NISAとは違って原則60歳になるまで引き出すことはできません。

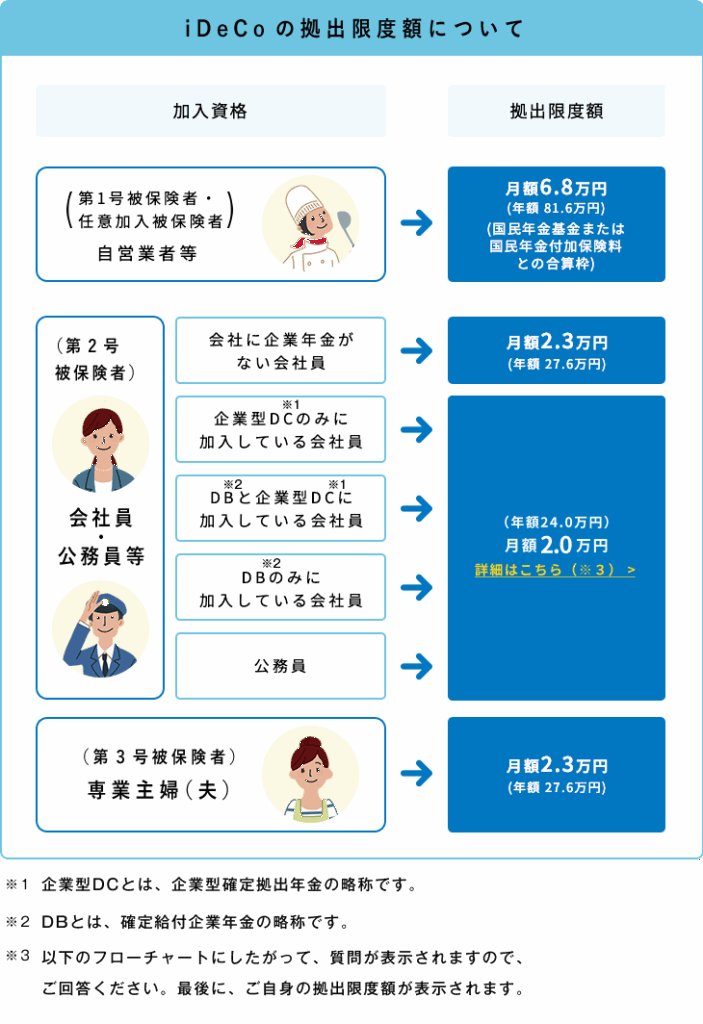

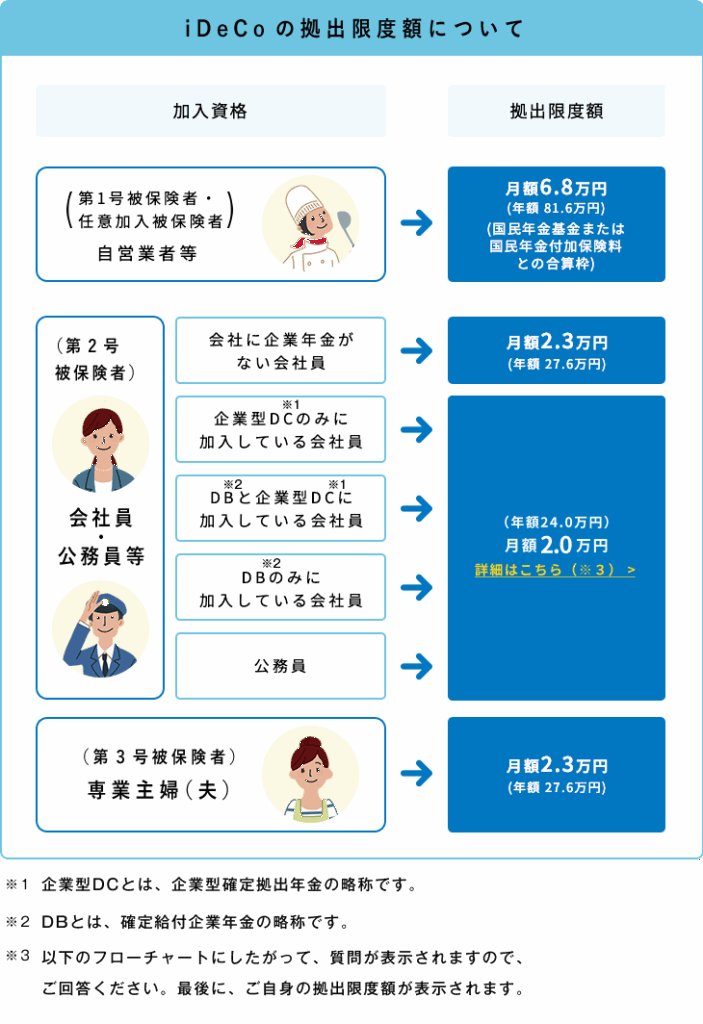

そしてiDeCoで運用できる金額は、職業ごとに上限が決まっています。

会社員や公務員のような2階部分の厚生年金に入ってる人は、それなりに老後の保障があるから3階部分の上限を抑えているんです

NISAとiDeCoの違い

NISAとiDeCoの違いは以下の表の通りです。

| 項目 | NISA | iDeCo |

|---|---|---|

| 運用益への課税 | 非課税 | 非課税 |

| 引き出し時期 | いつでも可能 | 原則60歳まで不可 |

| 受け取り時の課税 | 非課税 | 退職所得 or 年金扱いのため金額によっては課税される |

| メリット | 流動性が高く、いつでも売却・引き出し可能 | 所得控除による節税効果が大きい |

| デメリット | 積立時に税優遇なし | 60歳まで引き出せない 口座開設・運営手数料あり |

NISAの方が受け取り時も非課税だし、いつでも引き出せるので一見メリットが大きそうですが、iDeCoには「所得控除」という、超お得な節税制度があるんです。

NISAよりiDeCoがお得な理由

所得控除とは?

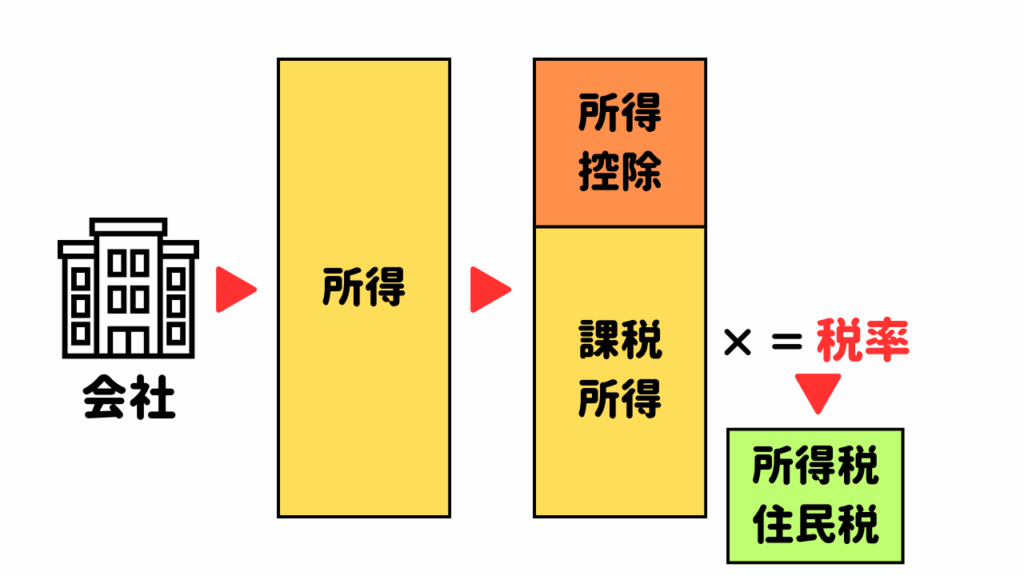

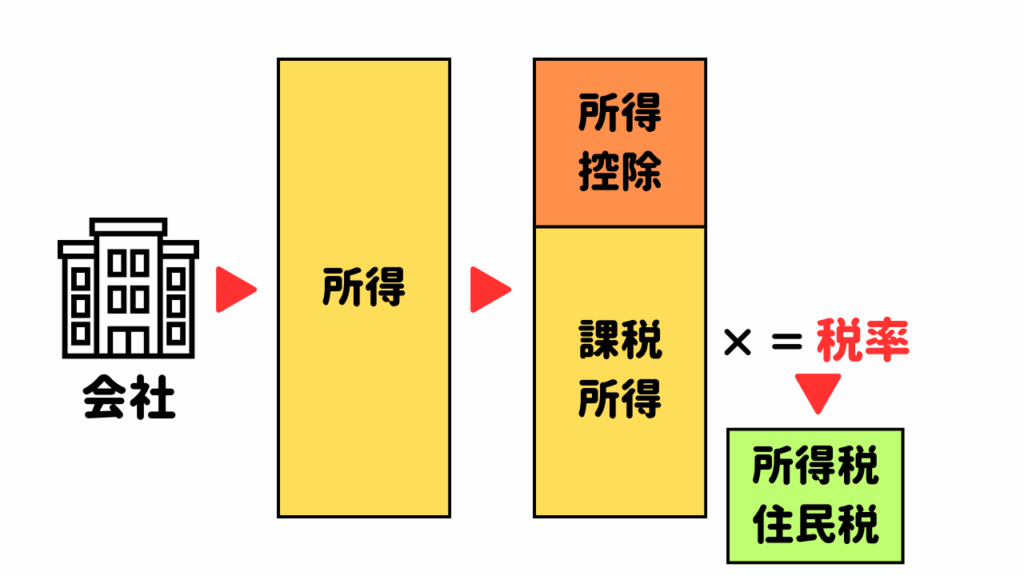

皆さんが普段払っている所得税とか住民税の税率って、10%とか20%とか聞くと思うんですけど、これは所得全額に対してこの割合をかけているわけじゃなくて、色んなものを差し引いた後の金額にかかってくるんです。

この差し引く分を所得控除といいます。

そして所得からこの所得控除を引いた金額を課税所得といって、この課税所得に所得税や住民税などの10%とか20%のような税率をかけて私たちが支払う税金を計算しているんです。

なので、所得控除が増えるほど、課税所得が低くなるので、それだけ収める所得税や住民税が少なくて済むんですね

iDeCoと所得控除

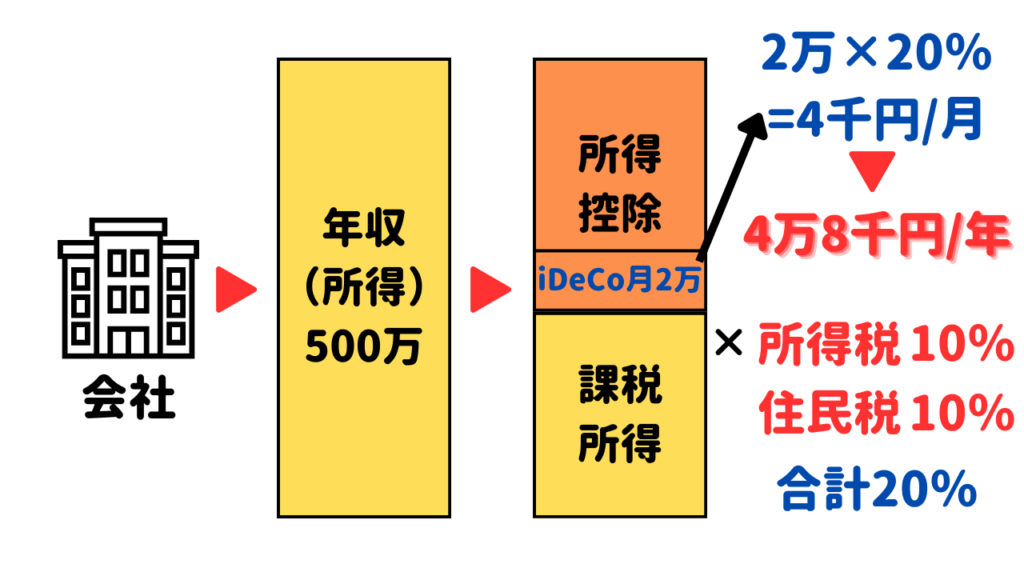

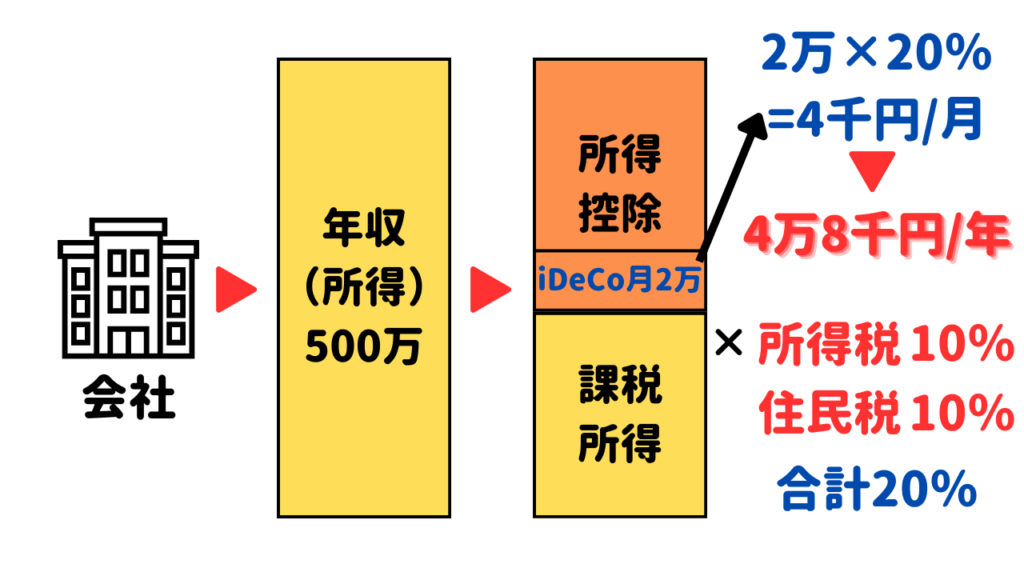

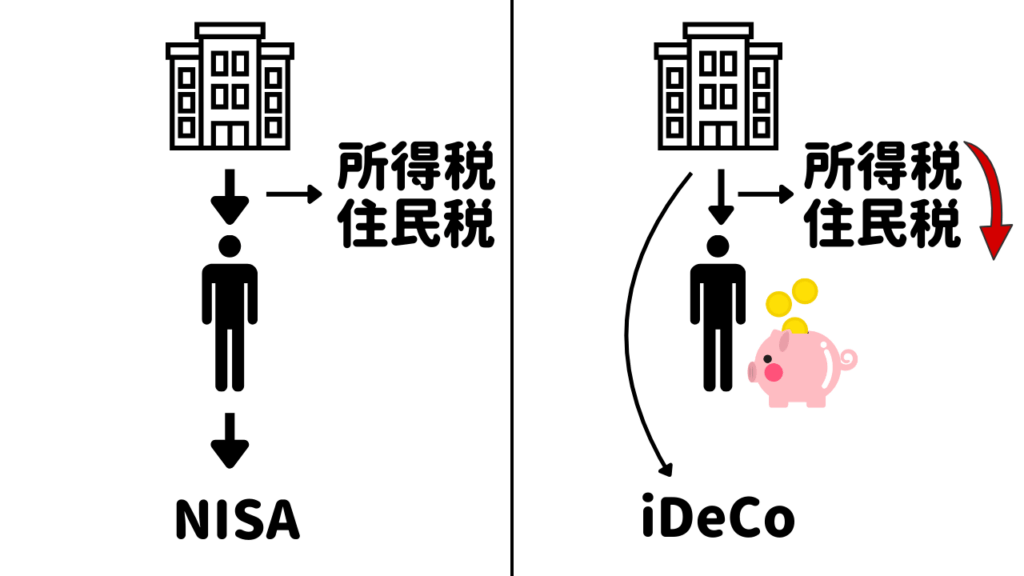

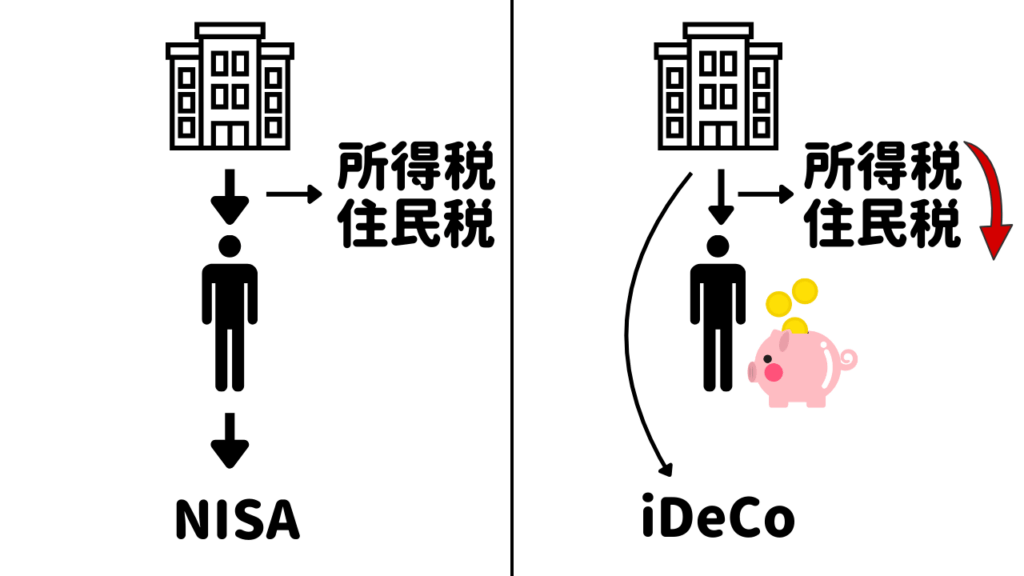

iDeCoの積立金額はそのまま所得控除になるので、その分課税所得が減り、本来この積立金額分にかかるはずだった所得税と住民税を払わなくてよくなるんです。

例えば年収500万の方の所得税の税率は、扶養などの状況にもよりますが、大体10%となるケースが多いです。

そして住民税は10%なので、合計して、積立金額×20%の節税になり、月2万円の積立で、その月々4000円、年間にすると4万8千円も手元に残るお金が増えるというわけなんです。

年収が高くて、所得税が10%より高い方の場合は、この節税効果もより大きくなります。

ただ積み立てるだけで、確定で手元に残るお金が増えるって聞くと、めっちゃ凄いと思いませんか?

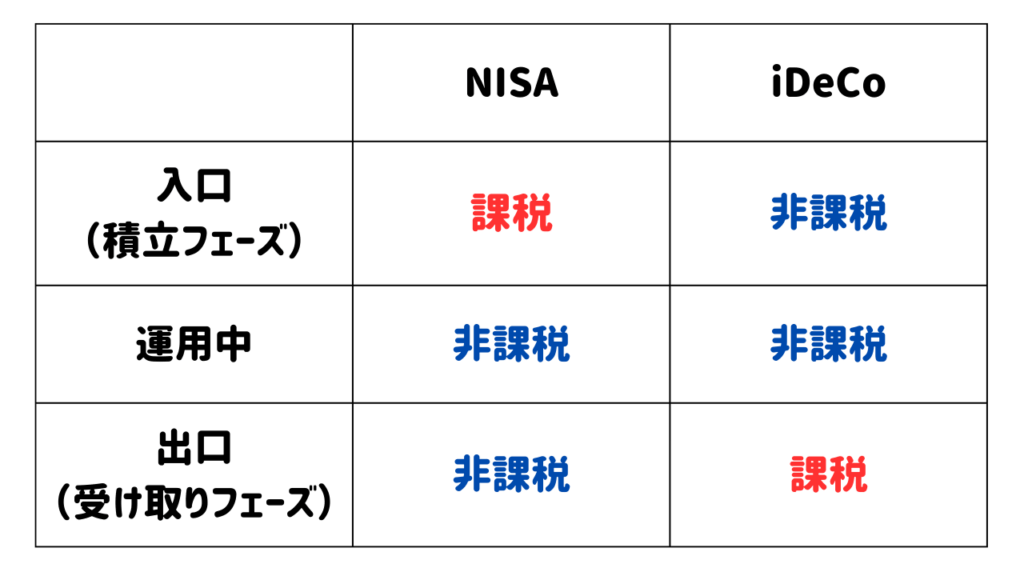

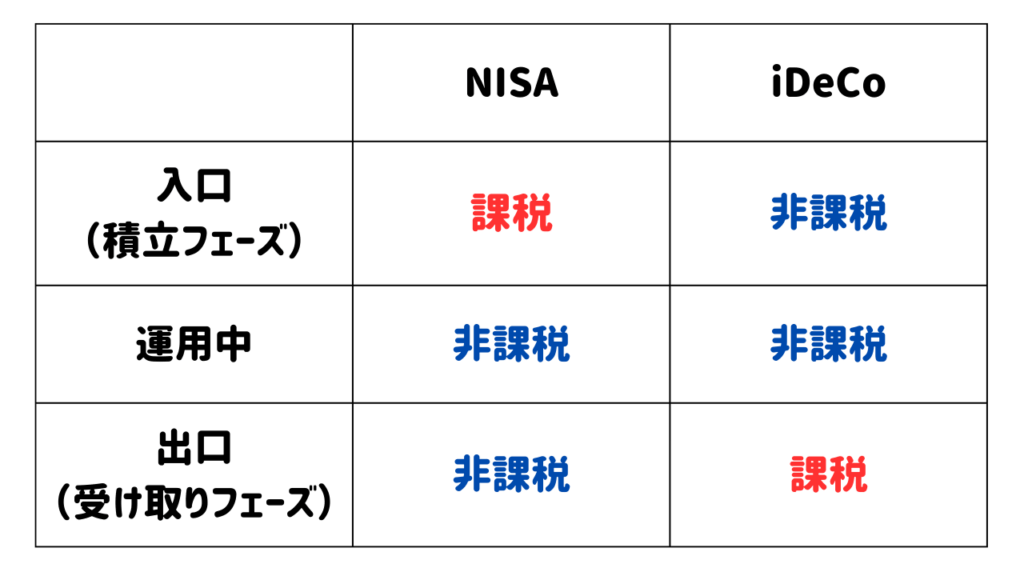

NISAはすでに所得税や住民税を支払った手取りのお金から資産運用することになるので、この積み立てていく入口のフェーズではiDeCoの方がメリットが大きいです。

運用益については、NISAとiDeCoともに非課税です。

ここまで聞くとiDeCoはNISAの完全な上位互換のような気がしますが、実はiDeCoは積み立てた資産を受け取る出口フェーズで税金がかかってくるんです。

ちなみにNISAについては出口での課税はないです。

結局税金とられるんだったNISAの方がいいじゃん、と思われたかもしれませんが、特に50代60代の方にとっては「入口での節税効果」の方が「出口で払う税金」よりも大きくなるケースが多いんです。

つまり積立から受け取りまでをトータルでみたときの手元に残るお金が、NISAよりもiDeCoで運用した方が多くなるということなんですね。

シミュレーション

どの程度お得になるのか、具体的にシミュレーションしていきましょう。

ちなみにiDeCoは口座開設時に数千円の手数料と、証券会社によって毎月数百円の手数料がかかってくるという若干のデメリットがありますが、メリットに比べて微々たる差なので、今回は考慮せず解説します。

またiDeCoで積み立てた資産の受け取り方は

- 一括で資産を受け取る「一時金形式」

- 定期的に取り崩していく「年金形式」

- 一部を受け取って、残りを定期的に取り崩す「一時金+年金」

の3パターンから選べるのですが、一時金形式がお得になるケースが多いので、今回は一時金形式での受け取りを前提にシミュレーションします。

iDeCoを一時金で受け取る場合、これは退職金などと同じ退職所得扱いになるんですけど、実は退職金って普通にもらう給料よりもかなり税金が低くなるんです。

退職金は「長年のお勤めご苦労様でした」という労いの意味を込めたお金なので、そこから普通に税金を取るのはあんまりだ、ってことで税金がかなり低く設定されているんです

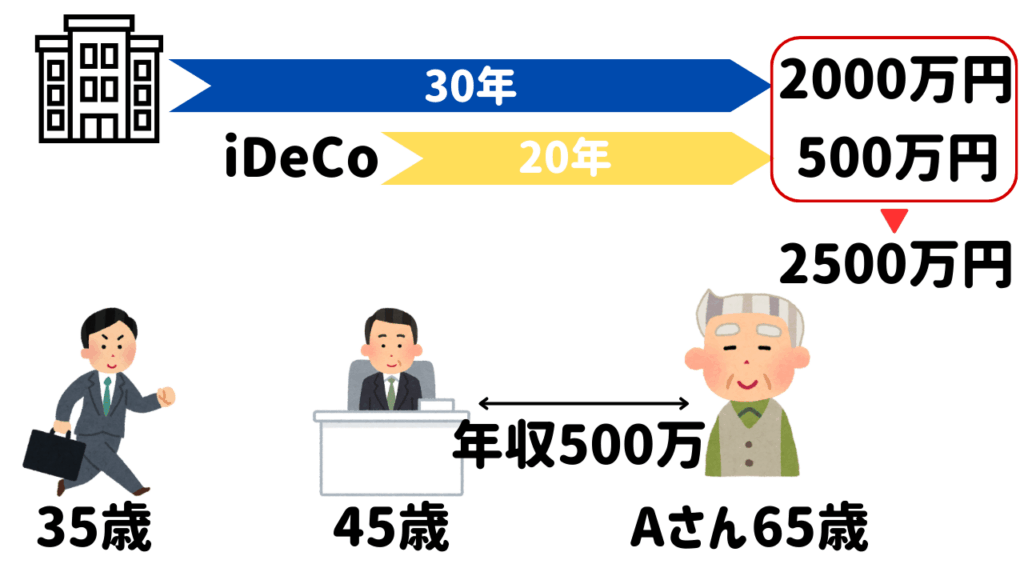

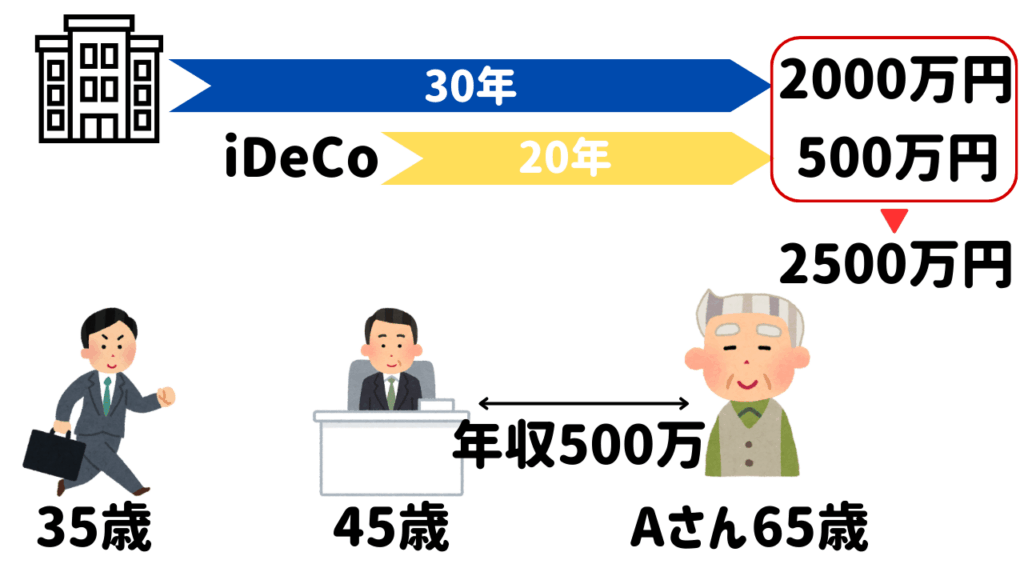

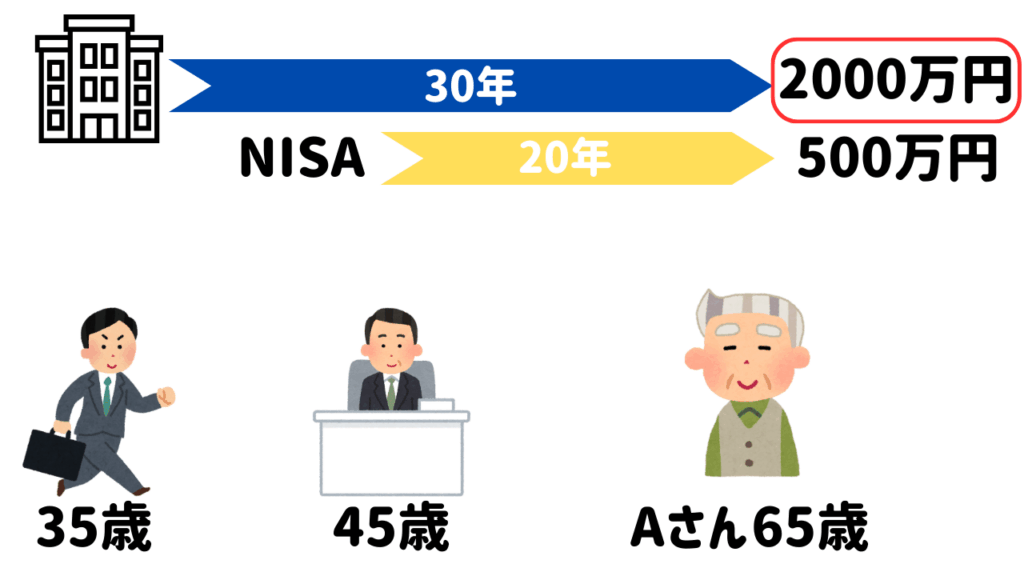

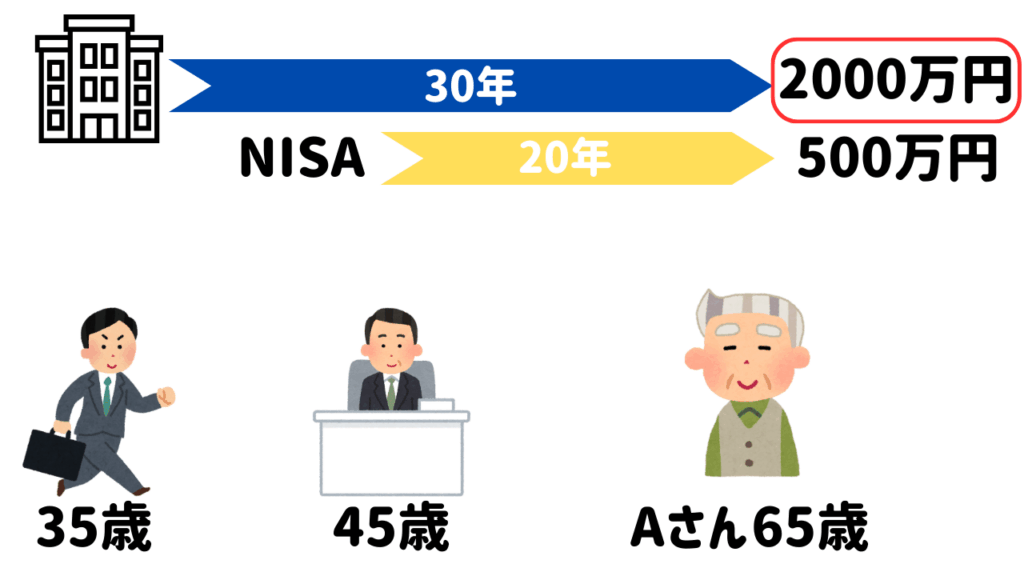

退職金2000万円のAさんのケース

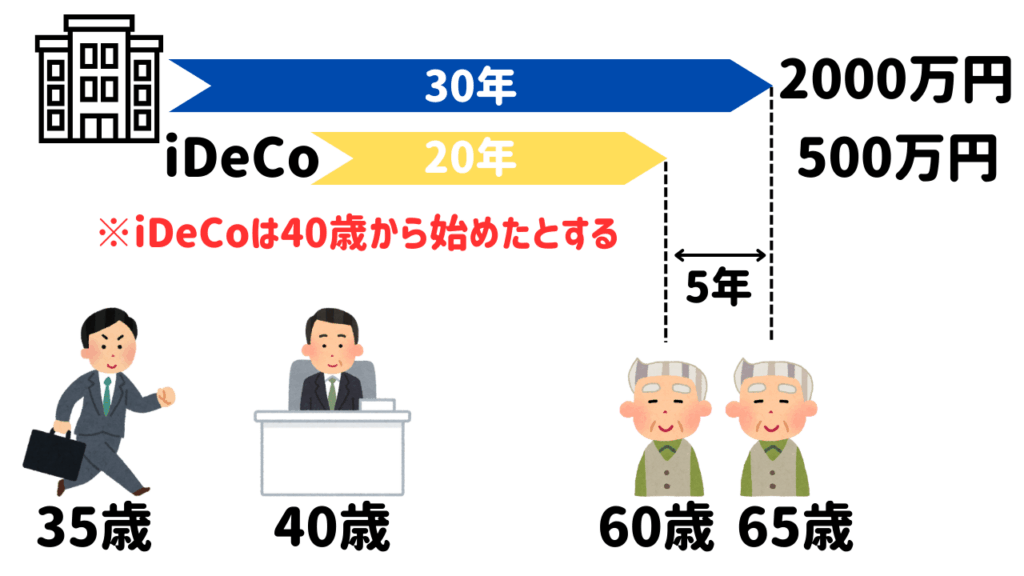

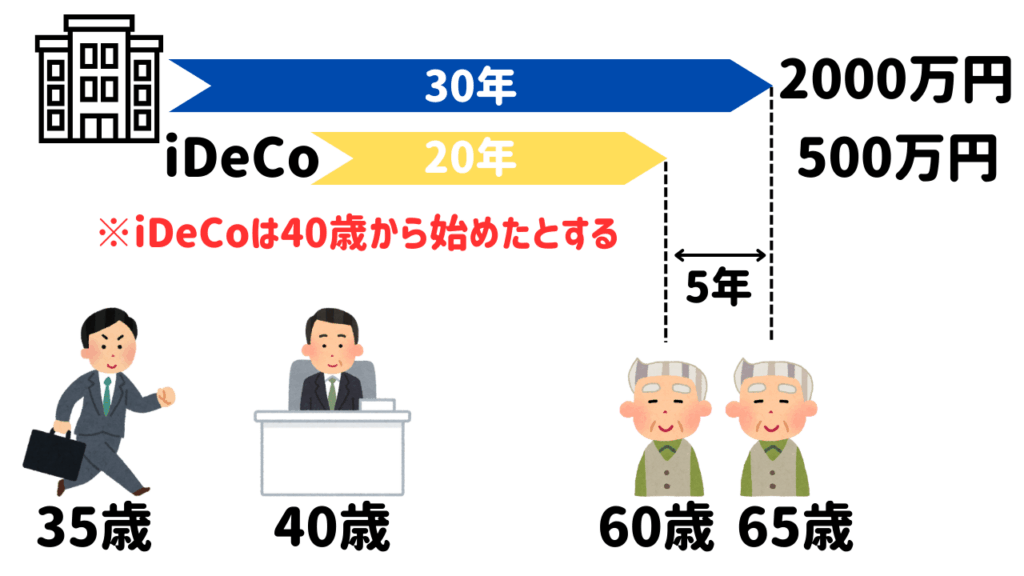

ここでは、65歳のAさんが退職するケースを考えてみましょう。

- 勤続年数:30年(35歳から65歳まで勤務)

- 退職金:2,000万円

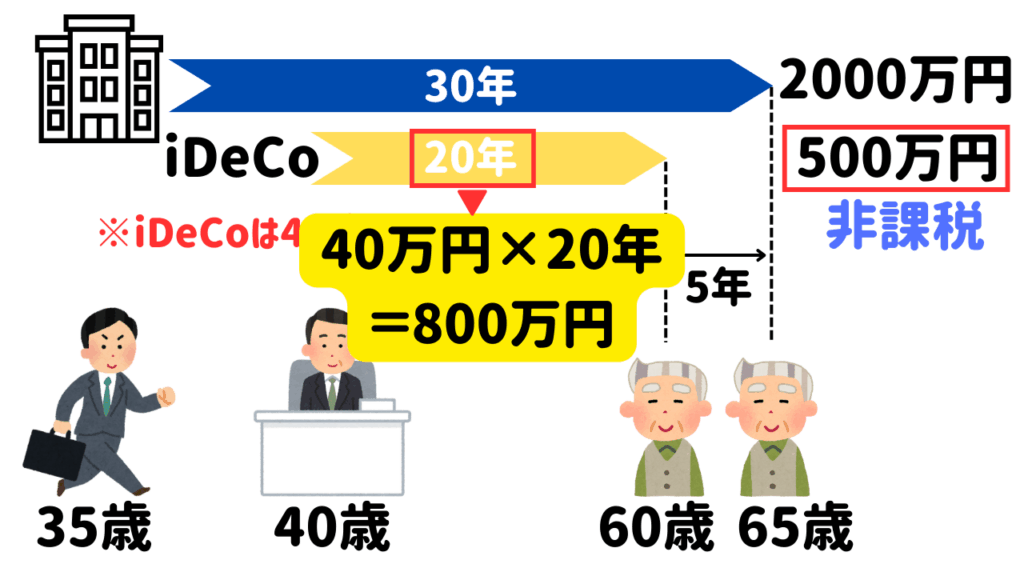

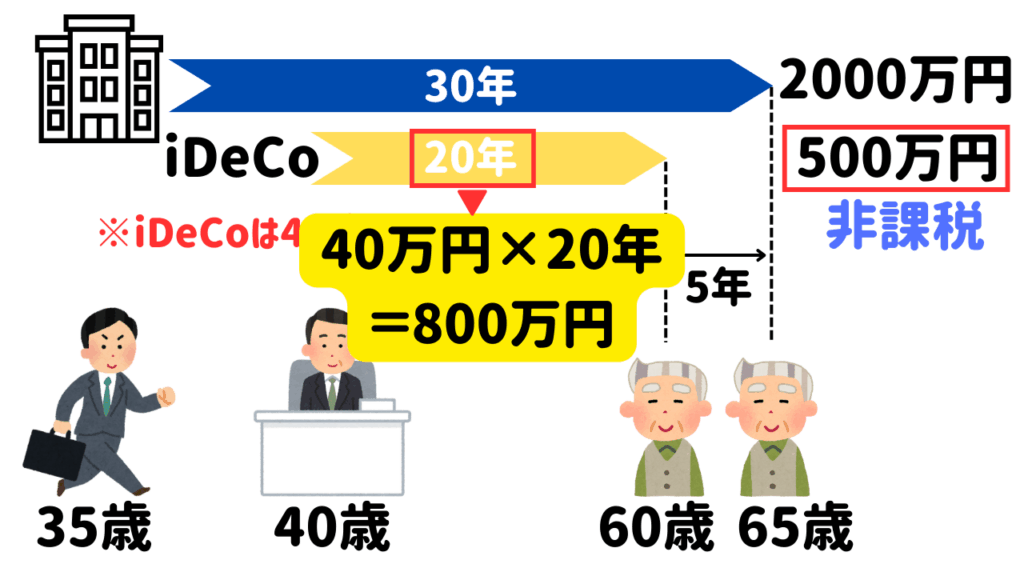

- iDeCo:45〜65歳まで月2万円積立し、資産額は500万円。65歳で退職金と同時に一括で受け取る。

- 年収(45歳以降):500万円

Aさんが65歳で退職金とiDeCoを同時に受け取ると、2つを合算した2500万円が退職金とみなされ、ここに税金が発生してきます。

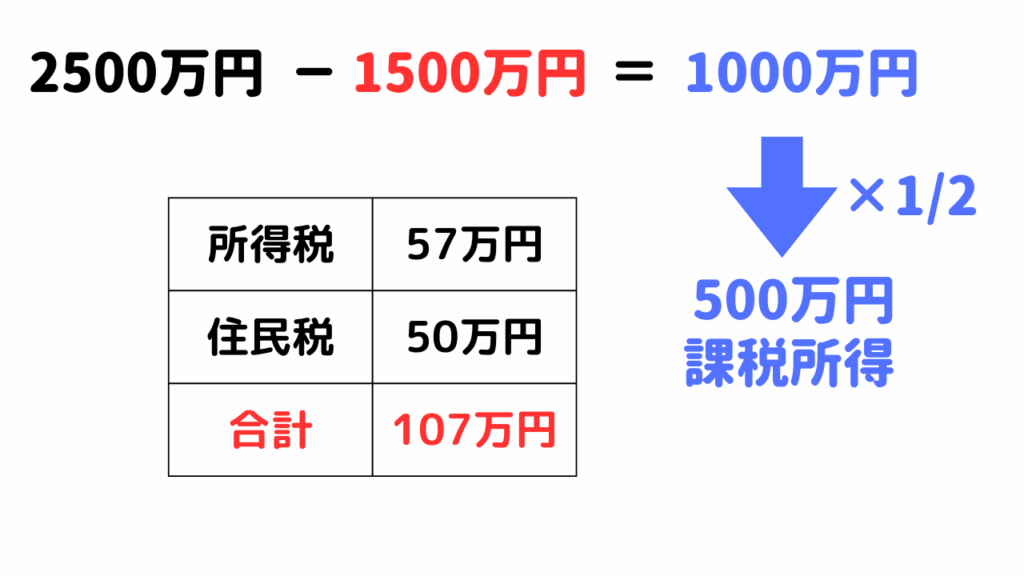

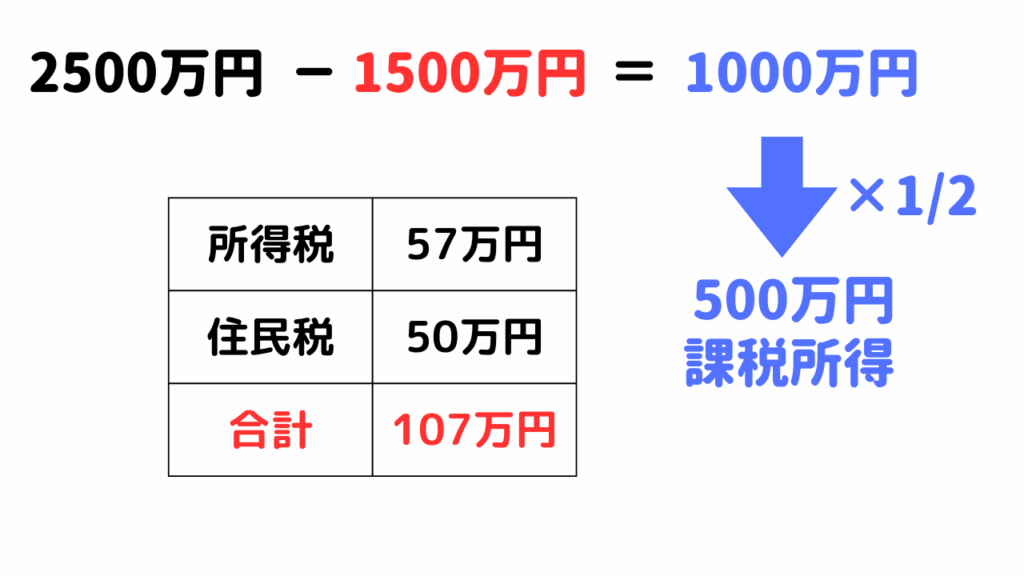

具体的には、この2500万円の退職金から退職所得控除というスペシャル控除を差し引いて、課税所得を計算します。

勤続年数20年以内:40万円×勤続年数

勤続年数21年以上:800万円+70万円×(勤続年数-20)

この控除額が大きいので支払う税金がかなり少なくなってお得なんです

iDeCoの場合は、積立期間が勤続年数に相当し、退職金とiDeCoを同時に受け取る場合は、どちらか長い方を使って計算することになります。

今回の場合は、勤続年数30年の方がiDeCoの積立期間20年よりも長いので、30年を使って退職所得控除を計算すると、

800万円+70万×(30-20)=1500万円

となります。

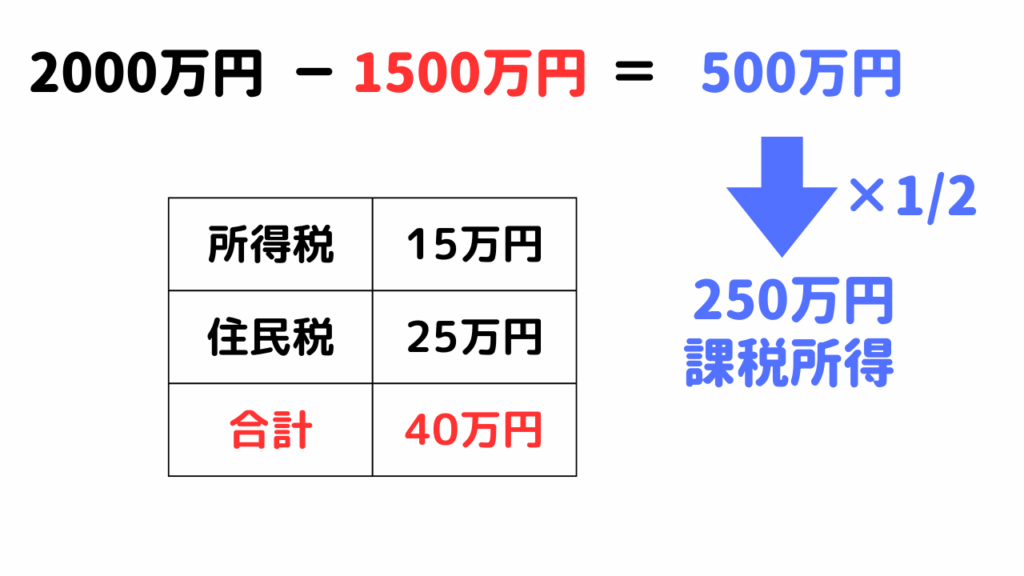

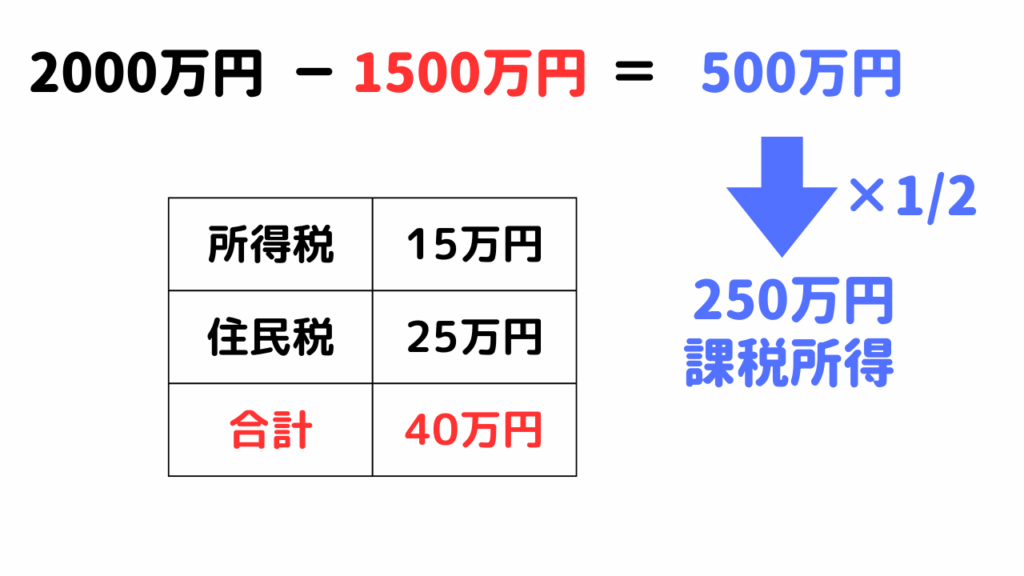

2500万から1500万を引くと1000万円となりますが、退職所得の場合、さらにこの1000万円を半分にできるという最強の控除が適用されるので、今回の場合の課税所得は500万円ということになります。

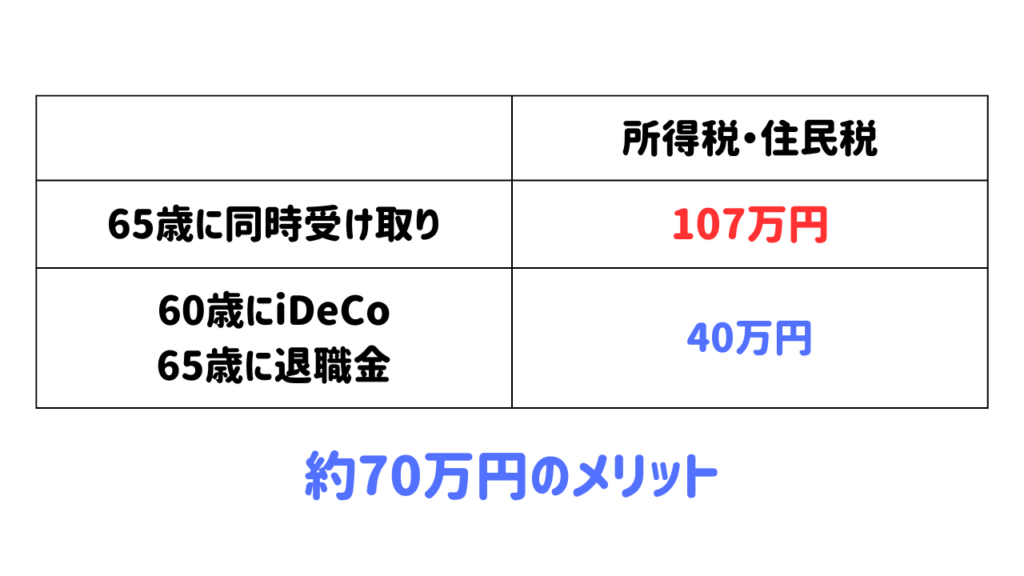

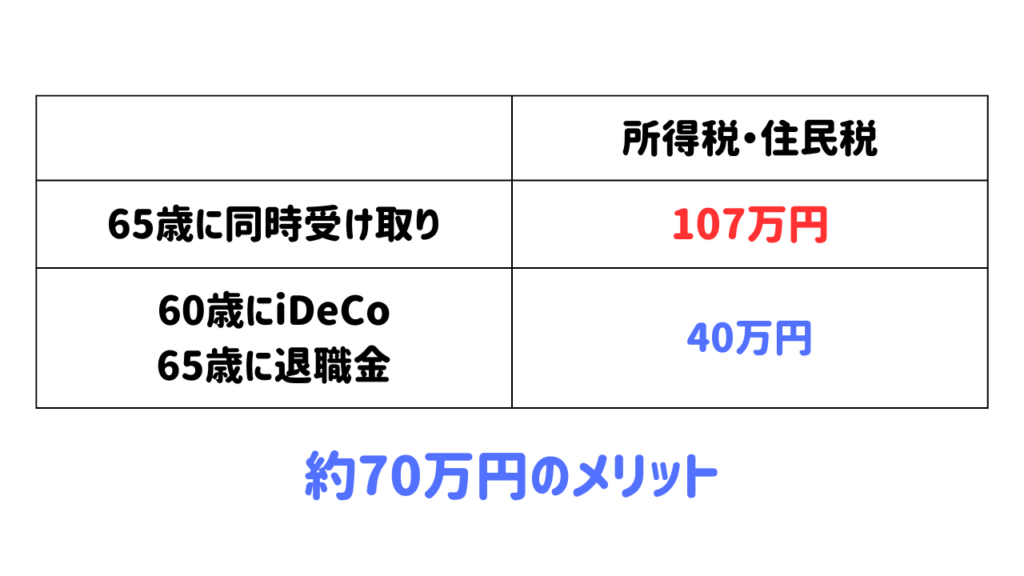

これに対する所得税と住民税は合計で約107万円となります。

正確にはこれに加えて復興特別所得税がかかるんですが、今回は計算をシンプルにするために割愛しています

もしiDeCoじゃなくて、NISAで500万円を運用していた場合、退職金の2000万円のみに課税されることになって、

大体これの税金が40万円くらいになります。

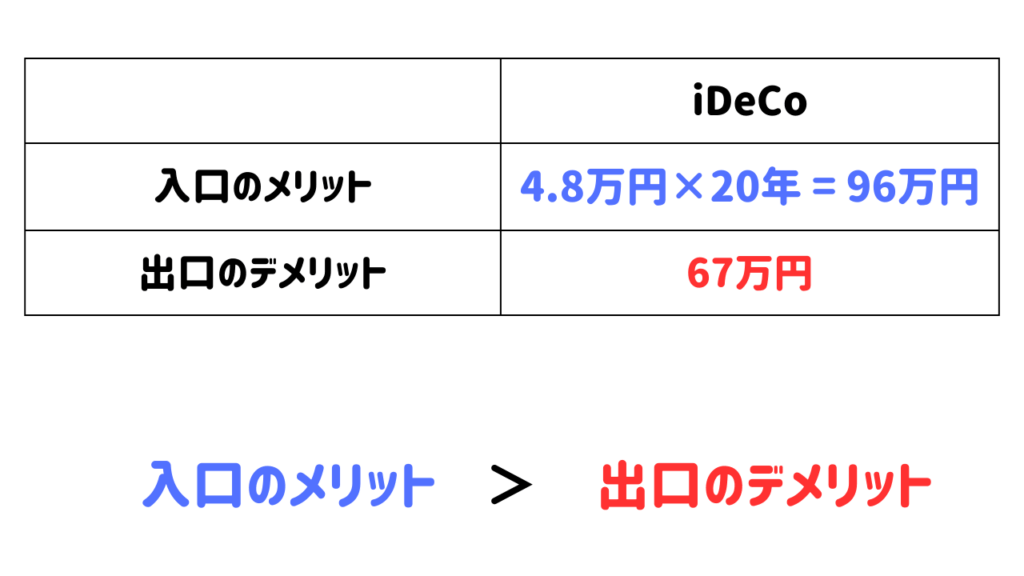

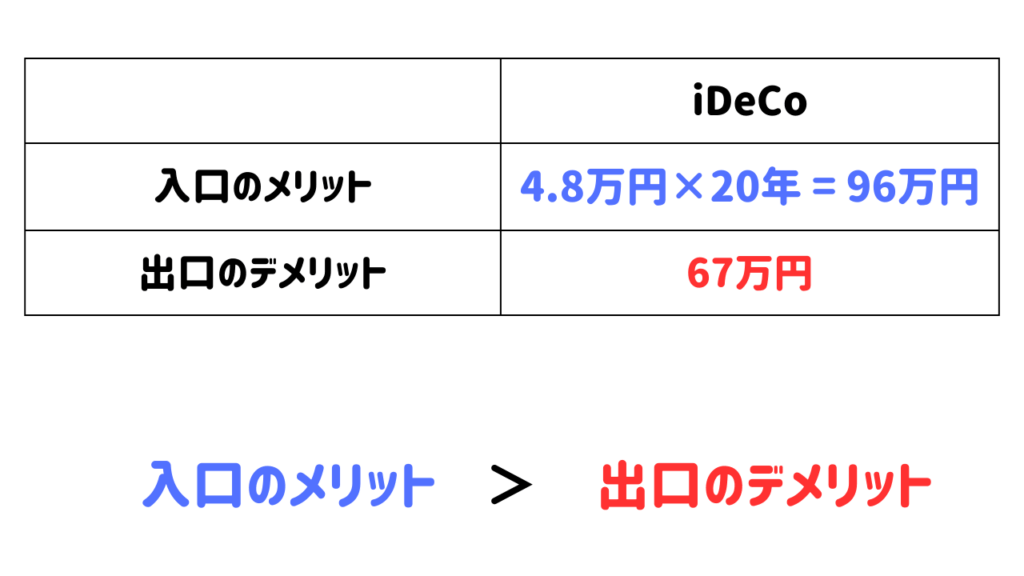

iDeCoを運用した場合の退職金にかかる税金は107万円、NISAの場合は40万なので、iDeCoのデメリットは

107-40=67万円

ということになります。

一方で年収500万の方がiDeCoで月2万の積立をした場合の節税効果は年間4.8万円で、これを20年続けているので、入口でのメリットは96万円と出口のデメリットの67万円よりも上回ることになります。

なのでこのケースではNISAよりもiDeCoを優先した方がお得というとになります

5年ルールとiDeCoの改悪

でも実はこれだけじゃなくて、ある裏技を使えば、さらに出口の税金を下げることができるんです。

その裏技というのは

先にiDeCoを受け取って、その5年後に退職金を受け取る

という方法です。

先ほどは合算した金額に、退職所得控除を一回適用しましたが、この裏技を使えば、それぞれ受け取るときに計2回の退職所得控除が使えるので、もっと税金を下げることができるんです。

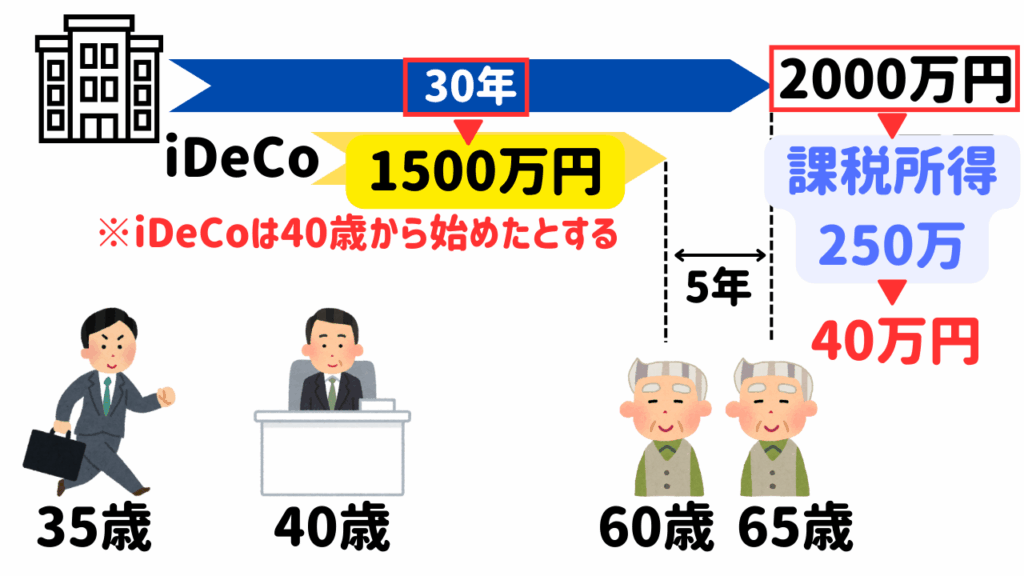

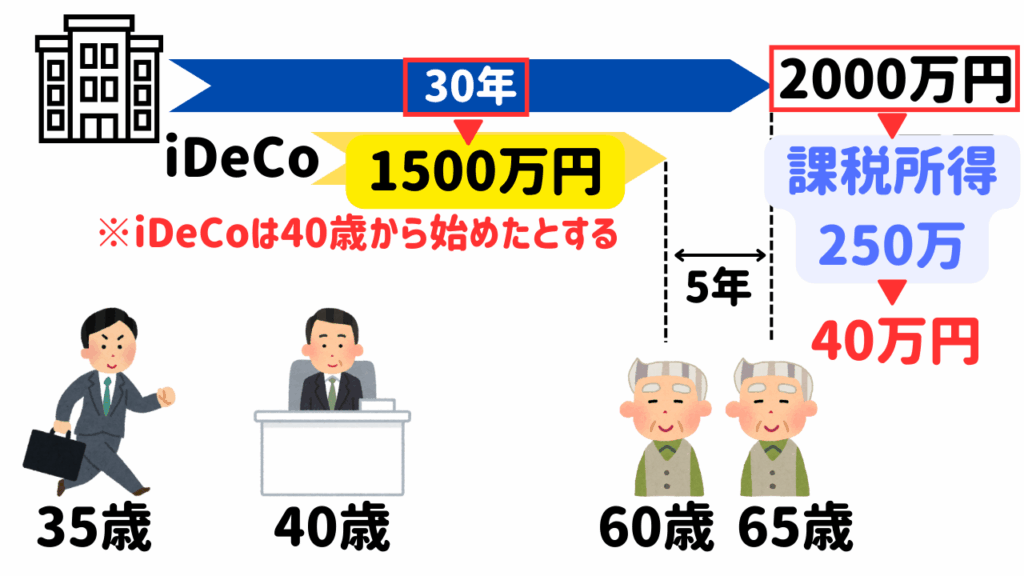

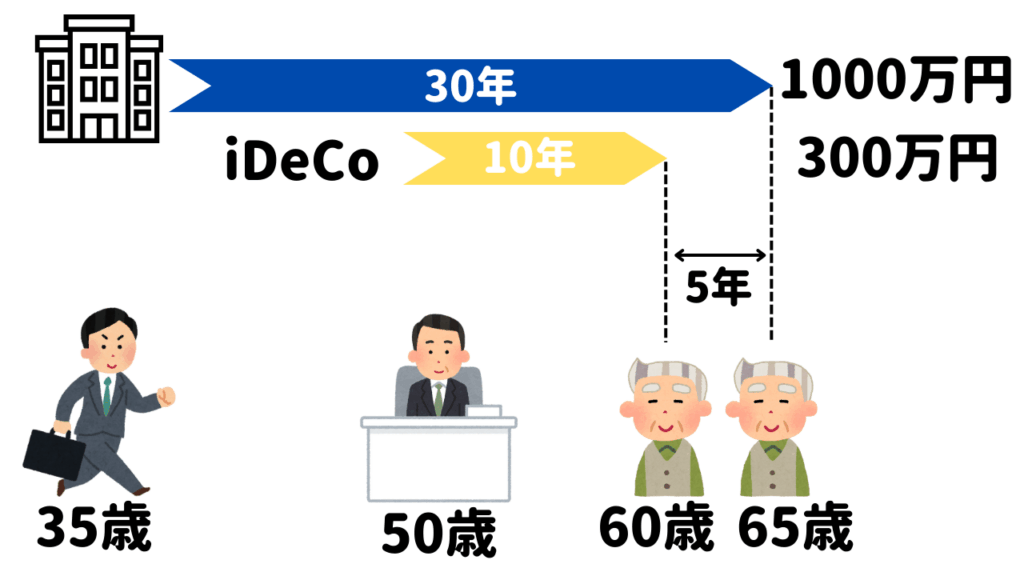

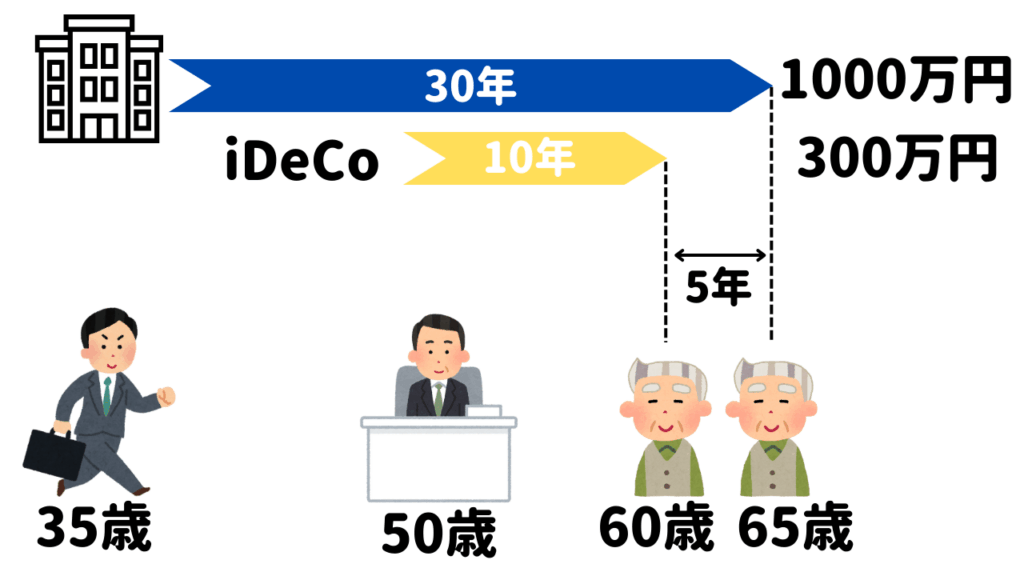

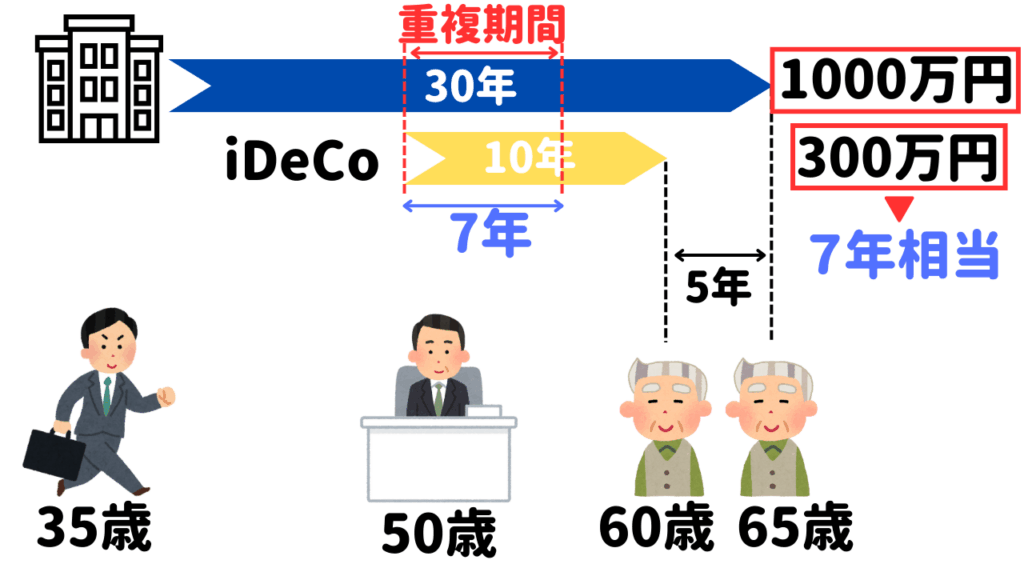

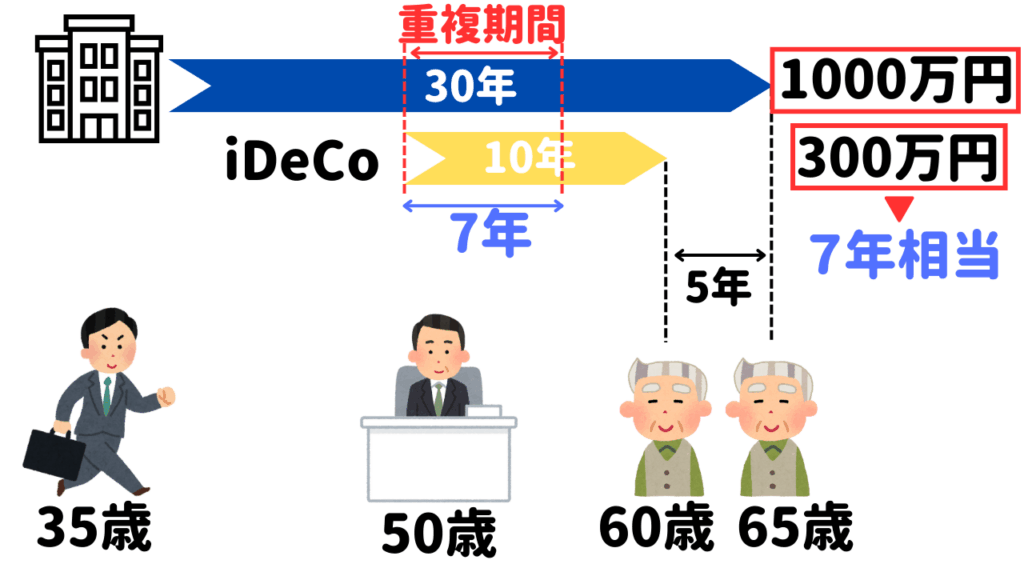

ここでは60歳でiDeCoを受け取って、65歳で退職金を受け取ったとして、再度計算してみましょう。

- 勤続年数:30年(35歳から65歳まで勤務)

- 退職金:2,000万円

- iDeCo:40〜65歳まで月2万円積立し、資産額は500万円。60歳で一括受け取り。

- 年収(40歳以降):500万円

まず60歳で受け取るiDeCoの500万円に対する税金は、積立期間20年だったので、退職所得控除は800万円となり、これは受け取る金額よりも多いので、税金は発生しないことになります。

次に65歳で退職金を受け取る際も、同じように退職所得控除を使えて、その控除額は先ほど計算した1500万円なので、2000万から1500万円を引いて、半分にした250万円が課税所得となり、この場合の所得税、住民税は約40万円です。

つまり同時に受け取る場合よりも70万近くも税金を減らすことができるんですね。

ただし、これはiDeCoを受け取ってから退職金を受け取るまでに5年間を空けないといけない、というルールがあり、もし5年未満で退職金を受け取ってしまうと、退職所得控除が減って、納税額が増えることになってしまうんです。

これをよく5年ルールと呼びます。

これが冒頭に話したiDeCoの改悪に繋がってくるんですけど、実はこれが2026年から10年空けないといけなくなる10年ルールに変更されてしまうんです。

そうなると、iDeCoを60歳で受け取ったとしても、退職金を70歳以降に受け取らないと、iDeCoと退職金を同時に受け取る場合とほぼ同じぐらいの税金が持ってかれてしまうんですよ。

とはいえ、同時に受け取る場合でも、iDeCoの方がメリットがあることは事実です。

さらに今回のケースでは退職金が2000万円と比較的高めの設定でした。

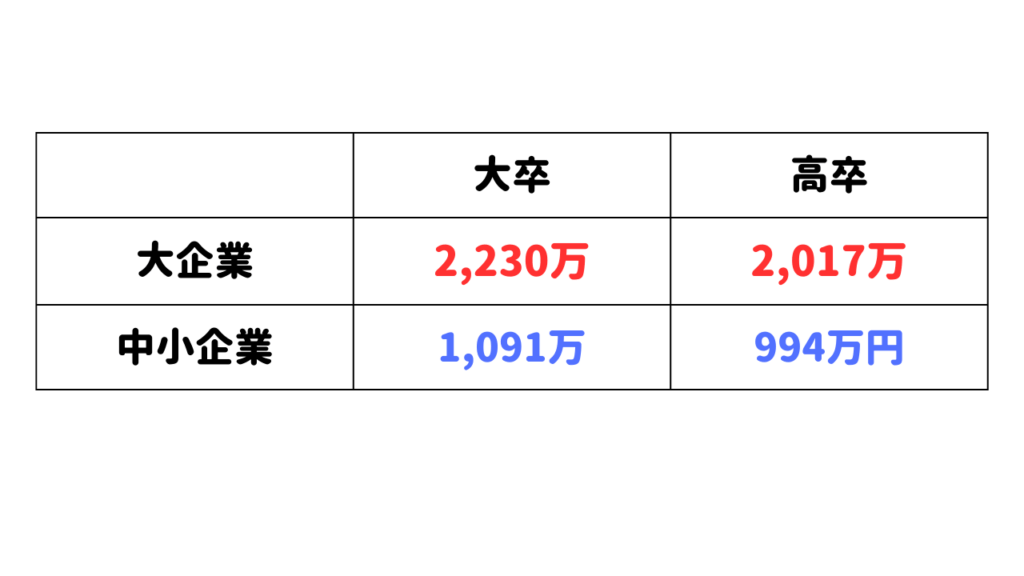

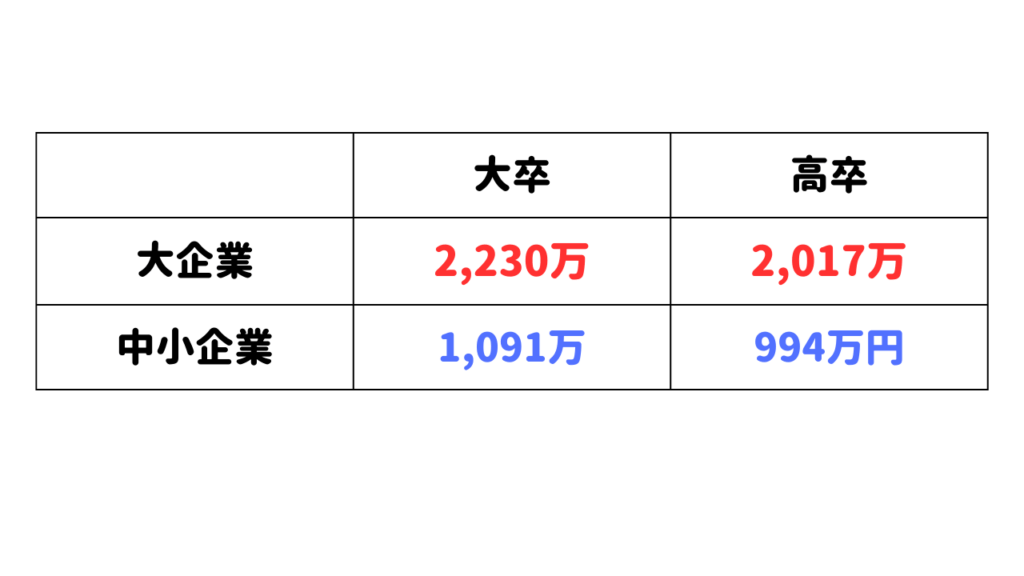

以下の表は、大企業と中小企業の退職金の平均を比べたものですが、大企業は大体2000万円くらいなのに対して、中小企業は大体その半分の1000万円程度であることが分かります。

東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」のデータを元に作成

これを踏まえてもう少し退職金を下げたケースを考えると、実はiDeCoのメリットがより一層際立つんです。

退職金1000万円のBさんのケース

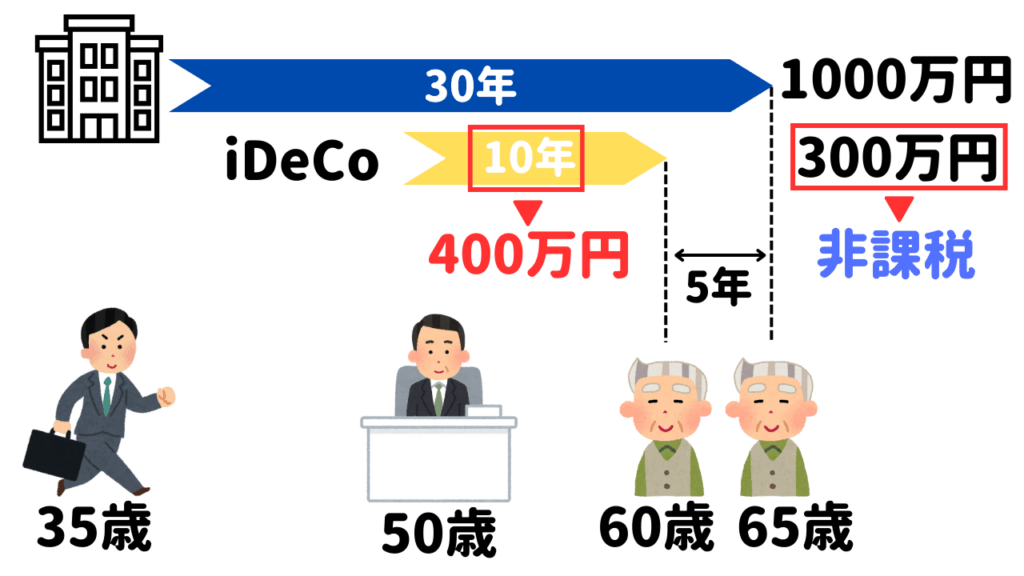

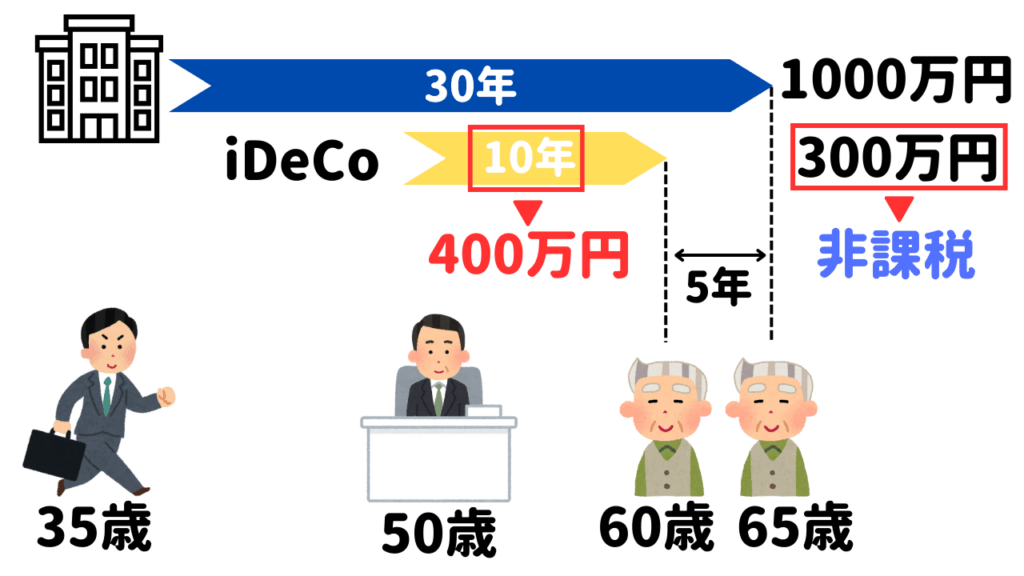

ここでは中小企業にお勤めのBさんのケースを、改悪後の10年ルールで考えてみましょう。

- 勤続年数:30年(35歳から65歳まで勤務)

- 退職金:1,000万円

- iDeCo:50〜60歳まで月2万円積立し、資産額は300万円。60歳で一括受け取り。

- 年収(40歳以降):500万円

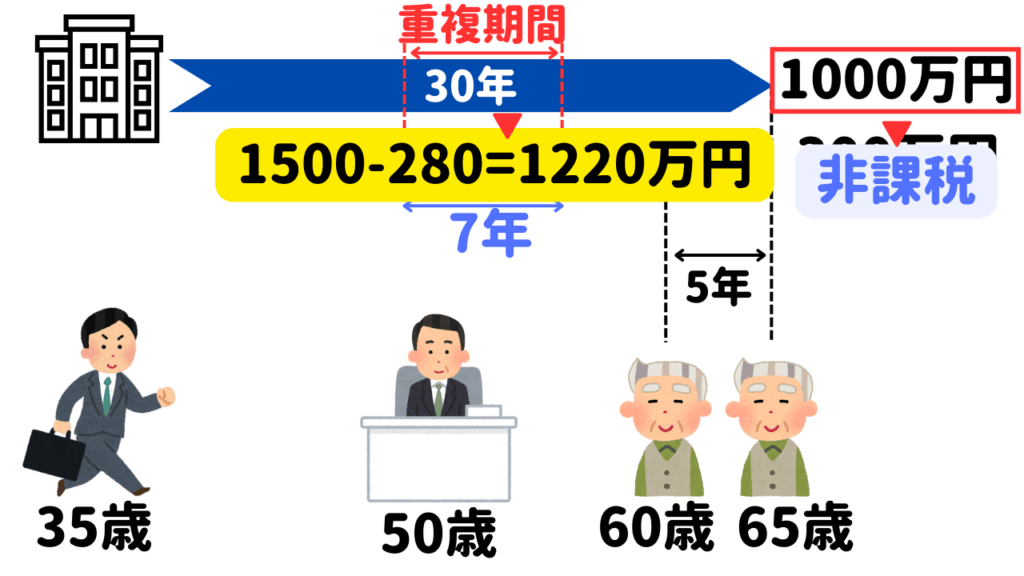

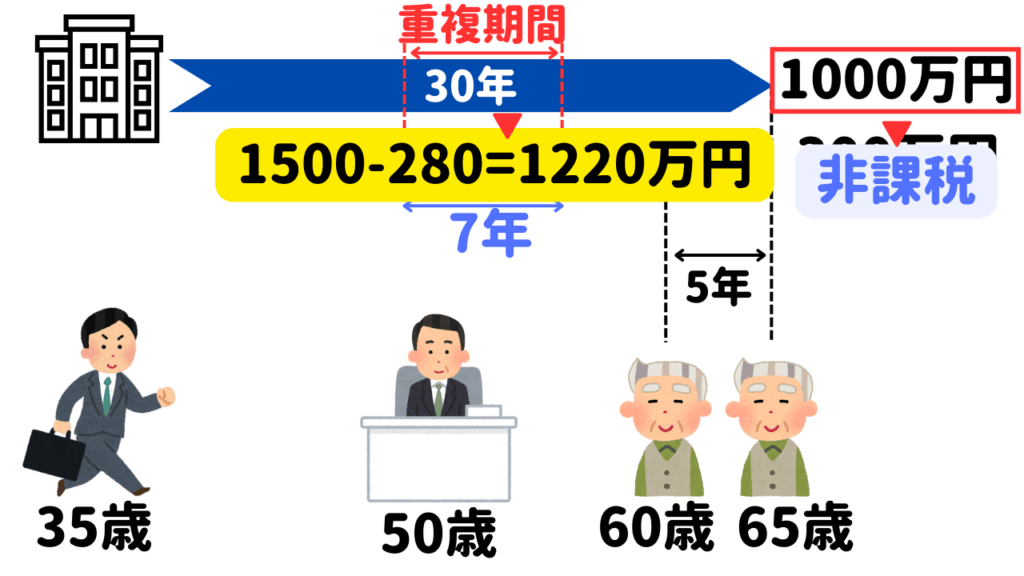

まずiDeCoの受け取り時点で、積立期間は10年なので、40万円×10年で退職所得控除は400万円となり、300万円よりも控除額の方が多いので、iDeCoに対する税金はかかりません。

そして退職金を受けとる際の退職所得控除は、本来は勤続年数30年分の1500万円ですが、iDeCoの受け取りから10年以上経過していないため、iDeCoの積立期間と重複する分を差し引かないといけません。

今回のケースでは、iDeCoの積立期間が10年被っていたので、基本的にはこの20年を勤続年数の30年から差し引いて計算するのですが、iDeCoの資産額は300万円で、退職所得控除が400万円と、その枠を使い切っていないので、その分が調整されます。

この場合は、1年分が40万円として計算されるので、300÷40をして、7.5となり、これを切り捨てた7年分がすでに使ったものとしてみなされます。

重複部分は40万円×7=280万円と計算され、1500万から重複部分の280万を引いた1220万円が退職金に適用される退職所得控除ということになります。

この控除額は退職金の1000万円よりも多いので、実は退職金にも税金はかからないんです。

つまりiDeCoが10年ルールに改悪されたとしても、このケースの場合、iDeCoにも退職金にも税金はかからずに入口での節税メリット分だけ丸々お得になるんです。

Bさんの年収が500万なので、年4.8万円、10年で約50万円も、NISAで運用するよりも手元に残るお金が増えることになります。

これはiDeCoを始めるタイミングが50歳と比較的遅めで、iDeCoでの資産額が長期運用する場合よりもそこまで増えなかったので、iDeCoと退職金の合計金額が非課税枠に収まっているんです。

なので、特に50代60代でiDeCoを始めようとする場合は、NISAよりもiDeCoの方がお得になるケースが多いんですね

iDeCoを始めるなら業界No.1のネット証券であるSBI証券がおすすめです。私も使っている一押しの証券口座です♪

NISAを優先した方が良い人

ここまでiDeCoのメリットばかり話してきましたが、もちろんNISAの方が良いケースもあります。

- 退職金が多い人

- 勤続年数が短い人

- 所得税や住民税が低い、または非課税の人

- 政府を信用できない人

①退職金が多い人は、税率が上がるので、退職金にiDeCoを上乗せした分での出口のデメリットの方が大きくなる場合があるので要注意です。

ただ、高い退職金をもらう人は、普段の年収も高い傾向にあって、その分入口での節税メリットも大きくなりやすく、一概には言えないのでご自身の状況に合わせてどちらかお得か計算してみてください。

②勤続年数が短い人は、退職控除が少なくなるので、出口のデメリットが大きくなりやすいです。

ただ、勤続年数が短いとその分退職金も少なくなると思いますので、これも一概に出口のデメリットが上回るわけではないと思いますが、勤続年数が短い方は今一度NISAと比べてどちらがお得か計算してみることをおすすめします。

③で特に住民税非課税世帯の方は、iDeCoの所得控除の恩恵を受けことはできないので、これに該当する方はNISAを優先して使った方が良いと思います。

④の政府を信用できない方についてですが、今回の5年から10年ルールへの改悪は、正直いってほぼ詐欺といってもいいくらいひどいものだと思います。

魔虚羅並みの後だしじゃんけんです…

なので、今後もこのような改悪があるんじゃないか?と不安になってしまう人はiDeCoを避けておいた方が良いかもしれません。

またiDeCoには、「特別法人税」という不安材料もあるんです。

これはiDeCoを含む年金資産に毎年1.173%の税金がかかるというものなんですが、実はこれは1999年から現在まで凍結された状態なんです。

大体2~3年ごとに凍結が延長されていて、今に至るという感じです。

ただあくまで凍結の状態であって、廃止されたわけじゃないんですよ。

だからもしこれが万が一復活したら、iDeCoで積み立てた資産の1.173%を毎年支払わないといけなくなるので、これだとNISAにしておいた方が良いケースもかなり増えてくると思います。

復活する可能性は低いとは言われていますが、それを過度に不安に感じてしまう、という方はiDeCoではなくNISAを優先した方がよいかもしれません。

ただそれでも、これまで話したようにiDeCoに大きなメリットがあることは事実ですし、そもそもNISAも国の制度なので、こちらも同じようにしれっと改悪される可能性もあります。

なのでこれらを総合的に考えてみて、iDeCoの導入を検討してもらえればと思います。

iDeCoを始めるなら業界No.1のネット証券であるSBI証券がおすすめです。私も使っている一押しの証券口座です♪

コメント